FINA Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

Invocation de la loi sur les mesures d’urgence et mesures connexes

Chapitre 1 : Introduction

Le 17 février 2022, le Comité permanent des finances de la Chambre des communes a adopté une motion pour, entre autres choses :

« Que le comité entreprenne une étude d’urgence sur l’invocation de la Loi sur les mesures d’urgence et les mesures connexes prises relativement au Convoi pour la liberté de 2022, et que :

a) l’étude examine :

i) le financement de la manifestation et des blocages;

ii) la portée élargie des lois portant sur le financement des activités terroristes;

iii) la capacité accrue du gouvernement fédéral de s’ingérer dans les sites de sociofinancement, y compris, sans s’y limiter, la nouvelle réglementation du Centre d’analyse des opérations et déclarations financières du Canada (CANAFE) que doivent observer les sites Web de sociofinancement;

iv) la capacité des institutions financières canadiennes de cesser d’offrir ses services financiers à certains clients temporairement et de façon sélective;

v) les pouvoirs accrus octroyés aux institutions financières canadiennes concernant le partage de renseignements personnels relatifs aux personnes soupçonnées d’avoir pris part au Convoi pour la liberté de 2022;

vi) les répercussions à long terme de ces mesures sur l’avenir financier des Canadiennes et des Canadiens;

vii) toute question ou tout enjeu lié à l’élargissement des pouvoirs ou l’effet de ces derniers sur le système financier canadien découlant de l’invocation de la Loi sur les mesures d’urgence le 14 février 2022; [...]. »

Entre le 22 février et le 17 mars 2022, le Comité a entendu 15 témoins, par vidéoconférence, dans le cadre de réunions qui se sont tenues selon une formule « hybride »; les membres du Comité y ont participé soit virtuellement, soit en personne, dans le respect strict des protocoles de santé et de sécurité.

Le présent rapport résume les déclarations des témoins, regroupées dans les chapitres suivants : Loi sur les mesures d’urgence et dispositions adoptées; protection des consommateurs et gel de comptes; entreprises et personnes ayant subi les répercussions des barrages; sociofinancement; renseignement financier et réglementation; communication gouvernementale et ministérielle; application de la loi; droits et libertés. De plus, le Comité a pris en considération les déclarations de GiveSendGo devant le Comité permanent de la sécurité publique et nationale en ce qui concerne le sociofinancement en appui aux manifestations.

À la lumière des témoignages recueillis, le Comité a formulé des recommandations à l’attention du gouvernement, lesquelles sont énumérées dans la conclusion du présent rapport.

Chapitre 2 : Loi sur les mesures d’urgence et dispositions adoptées

Contexte

La Loi visant à autoriser à titre temporaire des mesures extraordinaires de sécurité en situation de crise nationale et à modifier d’autres lois en conséquence a été promulguée en 1988 et peut être appelée Loi sur les mesures d’urgence, conformément au titre abrégé de l’article 1.

Le 14 février 2022, la gouverneure en conseil a proclamé une urgence d’ordre public en vertu de la partie II de la Loi sur les mesures d’urgence, conformément à l’article 17 (la proclamation).

La proclamation décrit l’état d’urgence en ces termes :

a) les blocages continus mis en place par des personnes et véhicules à différents endroits au Canada et les menaces continues proférées en opposition aux mesures visant à mettre fin aux blocages, notamment par l’utilisation de la force, lesquels blocages ont un lien avec des activités qui visent à favoriser l’usage de la violence grave ou de menaces de violence contre des personnes ou des biens, notamment les infrastructures essentielles, dans le but d’atteindre un objectif politique ou idéologique au Canada;

b) les effets néfastes sur l’économie canadienne — qui se relève des effets de la pandémie de la maladie à coronavirus 2019 (COVID-19) — et les menaces envers la sécurité économique du Canada découlant des blocages d’infrastructures essentielles, notamment les axes commerciaux et les postes frontaliers internationaux;

c) les effets néfastes découlant des blocages sur les relations qu’entretient le Canada avec ses partenaires commerciaux, notamment les États-Unis, lesquels effets sont préjudiciables aux intérêts du Canada;

d) la rupture des chaînes de distribution et de la mise à disposition de ressources, de services et de denrées essentiels causée par les blocages existants et le risque que cette rupture se perpétue si les blocages continuent et augmentent en nombre;

e) le potentiel d’augmentation du niveau d’agitation et de violence qui menaceraient davantage la sécurité des Canadiens.

Les mesures d’intervention jugées nécessaires par la gouverneure en conseil, telles que détaillées dans la proclamation, sont les suivantes :

a) des mesures pour réglementer ou interdire les assemblées publiques — autre que les activités licites de défense d’une cause, de protestation ou de manifestation d’un désaccord — dont il est raisonnable de penser qu’elles auraient pour effet de troubler la paix, ou les déplacements à destination, en provenance ou à l’intérieur d’une zone désignée, pour réglementer ou interdire l’utilisation de biens désignés, notamment les biens utilisés dans le cadre d’un blocage, et pour désigner et aménager des lieux protégés, notamment les infrastructures essentielles;

b) des mesures pour habiliter toute personne compétente à fournir des services essentiels ou lui ordonner de fournir de tels services, notamment l’enlèvement, le remorquage et l’entreposage de véhicules, d’équipement, de structures ou de tout autre objet qui font partie d’un blocage n’importe où au Canada, afin de pallier les effets des blocages sur la sécurité publique et économique du Canada, notamment des mesures pour cerner ces services essentiels et les personnes compétentes à les fournir, ainsi que le versement d’une indemnité raisonnable pour ces services;

c) des mesures pour habiliter toute personne à fournir des services essentiels ou lui ordonner de fournir de tels services afin de pallier les effets des blocages, notamment des mesures pour réglementer ou interdire l’usage de biens en vue de financer ou d’appuyer les blocages, pour exiger de toute plateforme de sociofinancement et de tout fournisseur de traitement de paiement qu’il déclare certaines opérations au Centre d’analyse des opérations et déclarations financières du Canada et pour exiger de tout fournisseur de services financiers qu’il vérifie si des biens qui sont en sa possession ou sous son contrôle appartiennent à une personne qui participe à un blocage;

d) des mesures pour habiliter la Gendarmerie royale du Canada à appliquer les lois municipales et provinciales au moyen de l’incorporation par renvoi;

e) en cas de contravention aux décrets ou règlements pris au titre de l’article 19 de la Loi sur les mesures d’urgence, l’imposition d’amendes ou de peines d’emprisonnement;

f) toute autre mesure d’intervention autorisée par l’article 19 de la Loi sur les mesures d’urgence qui est encore inconnue.

Le 15 février 2022, la gouverneure en conseil a pris le Règlement sur les mesures d’urgence, attendu qu’elle « cro[yai]t, pour des motifs raisonnables, qu’il [était] fondé de réglementer ou d’interdire des assemblées publiques dans les endroits visés ».

Le 15 février 2022, la gouverneure en conseil a aussi pris le Décret sur les mesures économiques d’urgence (le Décret), attendu qu’elle « a[vait] des motifs raisonnables de croire que les mesures relatives aux biens prévues dans [ce …] décret [étaient] fondées ».

Suite à la prise d’effet du Décret, les banques, les coopératives de crédit, les sociétés d’assurances, les sociétés de fiducie et de prêt, les plateformes de sociofinancement et d’autres fournisseurs de services financiers (entités financières) devaient, entre autres choses :

- cesser temporairement toute opération de nature financière ou connexe lorsqu’un compte est utilisé par une personne désignée, ou détenu ou contrôlé par elle ou pour son compte, qui participe, même indirectement, à l’une ou l’autre des activités interdites au titre des articles 2 à 5 du Règlement sur les mesures d’urgence;

- vérifier de façon continue si des biens qui sont en leur possession ou sous leur contrôle appartiennent à une personne désignée ou sont détenus ou contrôlés par elle ou pour son compte;

- communiquer, sans délai, à la Gendarmerie royale du Canada ou au Service canadien du renseignement de sécurité l’existence d’un tel bien et tout renseignement portant sur une transaction mettant en cause le bien.

Le Décret autorisait également toute institution fédérale, provinciale ou territoriale à communiquer des renseignements à une entité financière, si elle était convaincue que les renseignements aideraient à l’application du Décret. De plus, le Décret disposait qu’aucune poursuite ne pouvaient être intentées contre une entité se conformant au Décret de bonne foi.

La motion de ratification de la déclaration de situation de crise a été déposée à la Chambre des communes le 16 février et débattue du 17 au 21 février 2022. La motion a été adoptée par la Chambre des communes le 21 février 2022 avec un vote de 185 pour et 151 contre. La Proclamation Abrogeant La Déclaration D’état D’urgence a été faite le 23 février 2022.

Déclarations des témoins

S’exprimant de manière générale au sujet de l’invocation de la Loi sur les mesures d’urgence (la Loi), les témoins ont fourni des éclaircissements sur son utilisation et les responsabilités qu’elle prévoit, et fait des suggestions pour l’améliorer.

Le ministère de la Justice, qui a été appelé à témoigner devant le Comité, a expliqué que – même si certaines des actions des manifestants étaient illégales, en vertu du Code criminel, avant l’invocation des mesures d’urgence – le Règlement sur les mesures d’urgence énonçait les actions ciblées. Le ministère des Finances a précisé que les mesures promulguées n’avaient pas de caractère rétroactif, et que – par exemple – seuls ceux qui avaient soutenu financièrement les manifestants à partir du 15 février 2022 seraient visés. Le ministère de la Justice a ajouté qu’il croyait – après la promulgation – qu’on avait réévalué la situation heure après heure pour savoir si les mesures d’urgence étaient toujours nécessaires.

Selon le CANAFE et le ministère des Finances, les mesures d’urgence avaient pour but de dissuader les gens de financer des activités illégales. Le ministère des Finances a expliqué par ailleurs que – même s’il est possible de bloquer des comptes sans recourir à des mesures d’urgence par des ordonnances judiciaires ou d'autres procédures légales – à son avis, l’invocation de ces mesures était le seul moyen de mettre fin efficacement aux blocages. Questionné au sujet de la production d'un avis juridique sur la conformité des mesures d'urgence à la Charte canadienne des droits et libertés (la Charte), le ministère de la Justice a expliqué qu'il ne produit normalement pas d'énoncés concernant la Charte pour les règlements pris en vertu d'une loi – comme la Loi sur les mesures d’urgence – et « qu’aucun avis juridique ne serait émis dans des circonstances normales ». Les Énoncés concernant la Charte sont normalement préparées par le ministère de la Justice pour chaque projet de loi du gouvernement afin d'identifier les effets potentiels qu'un projet de loi pourrait avoir sur les droits et libertés garantis par la Charte.

Le ministère de la Justice a insisté sur le fait que des mesures de reddition de comptes sont intégrées dans la Loi sur les mesures d’urgence, tout comme dans les décrets ou règlements. La Loi, en particulier, prévoit que les parlementaires des deux chambres peuvent présenter des motions pour modifier ou abroger un décret pris en vertu de celle‑ci; qu’un comité d’examen parlementaire doit être constitué dans les délais fixés à l’article 62 de la Loi; et enfin, qu’après l’abrogation ou la cessation d’effet d’une déclaration de situation de crise, une enquête doit être menée sur les circonstances qui ont donné lieu à cette déclaration et les mesures prises pour faire face à la crise.

En ce qui concerne les mesures prises pour suspendre les assurances des véhicules des manifestants, le ministère des Finances a déclaré que le but du programme était de dissuader les gens d’utiliser leur véhicule pour participer à ces barrages illégaux, et a noté que la possibilité de voir leur assurance suspendue a pu les inciter à cesser ces comportements; toutefois, il ignorait s’il y avait eu de telles suspensions. Le ministère a expliqué par ailleurs que même si la Société de l’assurance automobile du Québec n’était pas mentionnée explicitement dans le Décret, elle aurait été tenue de suspendre les assurances des véhicules de personnes ayant, à sa connaissance, pris part aux manifestations.

Les propositions visant à améliorer la Loi ou son utilisation future sont venues notamment de l’Assemblée des Premières Nations, selon laquelle il faut tenir compte du racisme systémique à l’endroit des Autochtones, qu’il soit visible ou invisible, tandis que Newton Crypto Ltd a parlé de la nécessité de mettre des « garde-fous » pour encadrer la façon dont on empêche des Canadiens d’avoir accès au système financier. L’Association des banquiers canadiens a proposé que l’on ait recours, dans le futur, à des « exemptions humanitaires » pour certaines mesures – comme le gel de comptes conjoints –, lorsque l’un des titulaires d’un compte n’est pas une personne désignée au sens des mesures d’urgence et pourrait donc être injustement touché.

Chapitre 3 : Protection des consommateurs et gel de comptes

Contexte

Au-delà du Décret, les institutions financières ont des obligations légales dans le cadre des mesures prises par le Canada pour lutter contre le blanchiment d’argent et le financement du terrorisme. Conformément à ces obligations, les institutions et les entités financières engagées dans le commerce de monnaies virtuelles font partie des entités déclarantes soumises aux exigences de déclaration prévues par la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes (LRPCFAT). Les entités déclarantes doivent mettre en place un programme de conformité, vérifier l’identité de leurs clients et prendre d’autres précautions, comme celles consistant à « connaître leurs clients », ainsi qu’à tenir et à conserver des documents sur les comptes et les transactions de leurs clients.

En ce qui concerne leur programme de conformité, les institutions financières doivent élaborer des politiques et des procédures pour évaluer et atténuer les risques de blanchiment d’argent et de financement d’activités terroristes auxquels elles s’exposent. L’évaluation des risques peut se faire suivant une approche axée sur les risques, qui prend en considération plusieurs éléments, dont la nature des activités, les clients et les relations d’affaires.

Étant donné la nature délicate des informations communiquées en vertu de la LRPCFAT, les entités déclarantes n’ont pas le droit de révéler qu’elles ont fait, font ou feront une déclaration en application de cette loi, ni d’en dévoiler le contenu dans l’intention de nuire à une enquête criminelle en cours ou à venir. Il s’agit de la règle de « non‑divulgation » énoncée dans la recommandation 21 du Groupe d’action financière (GAFI), un organisme intergouvernemental indépendant créé par le G‑7 et qui est en quelque sorte le chien de garde mondial dans la lutte contre le blanchiment de capitaux et le financement du terrorisme.

Enfin, il convient de préciser que les portefeuilles de cryptomonnaies peuvent être « hébergés » ou « non hébergés ». Dans le cas d’un « portefeuille hébergé », la clé cryptographique privée du propriétaire est hébergée par une institution financière, une plateforme d’échange de cryptomonnaies ou un service de portefeuilles. Et dans le cas d’un « portefeuille non hébergé », c’est le propriétaire du portefeuille qui héberge lui-même sa propre clé privée. Par conséquent, seuls les portefeuilles hébergés sont soumis aux exigences de déclaration en vertu de la LRPCFAT de la part des entités qui les hébergent. De plus, certaines cryptomonnaies – comme les bitcoins – sont négociées sur des réseaux décentralisés qui permettent des échanges entre pairs, où les utilisateurs peuvent échanger en privé des cryptomonnaies entre eux sans passer par un intermédiaire, et cela n’est pas non plus pris en compte par la LRPCFAT, puisque les intermédiaires ne sont pas soumis aux exigences de déclaration.

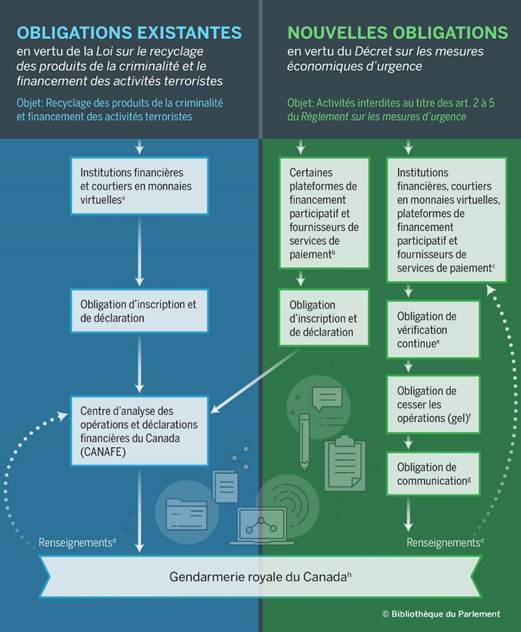

Le Décret a ajouté deux nouvelles obligations : l’obligation, pour les plateformes de sociofinancement et les fournisseurs de services de paiement de s’inscrire auprès du CANAFE et de lui faire des déclarations (article 4 du Décret), et l’obligation, pour les entités financières énumérées à l’article 3 du Décret, de vérification, de cessation des opérations et de communication (articles 2, 3 et 5 du Décret).

L’obligation de vérification, dont il est question à l’article 3 du Décret, veut dire précisément qu’il incombait aux entités financières de « vérifier de façon continue si des biens qui [étaient] en leur possession ou sous leur contrôle appart[enaient] à une personne désignée ou [étaient] détenus ou contrôlés par elle ou pour son compte ».

L’expression « personne désignée » était définie à l’article 1 du Décret et s’entendait de « [t]oute personne physique ou entité qui participe, même indirectement, à l’une ou l’autre des activités interdites au titre des articles 2 à 5 du Règlement sur les mesures d’urgence ». En termes plus généraux, une « personne désignée » a été interprété comme une personne qui participait, même indirectement, à une assemblée publique qui entrave le commerce et/ou le fonctionnement d’infrastructures essentielles ou qui favorisait l’usage de la violence grave ou de menaces de violence, et/ou une personne qui fournissait des biens pour participer ou faciliter une telle assemblée.

Déclarations des témoins

Durant son étude, le Comité a appris comment s’est déroulé le processus de gel des comptes pour les institutions financières et les entités du secteur des cryptomonnaies, et comment celles‑ci ont procédé à l’évaluation des risques, comme l’exige la LRPCFAT. Il a également été question de savoir si les clients avaient été informés du gel de leur compte, et si oui, de quelle manière.

Gel de comptes

L’Association des banquiers canadiens, le ministère des Finances et la Gendarmerie royale du Canada (GRC) ont confirmé que le Décret ne s’appliquait pas rétroactivement à la date de son enregistrement, et la GRC a ajouté qu’elle avait indiqué très clairement aux entités financières que les mesures devaient être appliquées uniquement pendant que le Décret était en vigueur. Le ministère a aussi déclaré que les institutions financières avaient commencé à débloquer les comptes à partir du 21 février 2022. Le ministère a précisé que la valeur totale des comptes gelés en raison du Décret avoisinait les 7,8 millions de dollars. L’Association des banquiers canadiens a dit pour sa part que tous les comptes qui sont demeurés gelés après la levée des mesures d’urgence l’ont été à cause d’ordonnances judiciaires. L’Association a également confirmé – à la lumière des chiffres fournis par la GRC – que parmi les six grandes banques canadiennes, 180 comptes avaient été gelés à la suite du Décret, dont quelques comptes d’entreprises. Toutefois, l’Association a été incapable de préciser combien de ces comptes étaient détenus par des entités canadiennes et combien par des étrangères.

L’Association canadienne des coopératives financières a déclaré pour sa part que ses membres avaient gelé 10 comptes en tout, pour une valeur totale inférieure à un demi‑million de dollars.

La GRC a déclaré qu’au moins 257 comptes avaient été gelés par les institutions financières. Elle a informé le Comité qu’elle avait aussi communiqué de l’information sur 57 entités aux institutions financières et autres entités financières inscrites. De plus, elle a déclaré avoir répertorié et communiqué les adresses liées à 170 portefeuilles de bitcoins ayant reçu des fonds en lien avec la campagne de sociofinancement « HonkHonkHodl » qui a amassé 20,7 bitcoins, pour une valeur entre 1 million et 1,2 million de dollars canadiens. Finalement, la GRC a indiqué avoir communiqué à des entreprises de monnaies virtuelles plusieurs adresses de portefeuilles de cryptomonnaies liées à une enquête conjointe de la GRC et de la Police provinciale de l’Ontario, en leur demandant de cesser toute transaction et de lui transmettre toute information connexe.

Le ministère des Finances a expliqué que le mécanisme pour geler des comptes pouvait s’enclencher après que la GRC eut transmis aux institutions financières les noms des personnes visées, ou après que les processus et les vérifications internes des institutions financières – réalisés à l’aide d’algorithmes – eurent permis de voir s’il y avait des comptes associés aux manifestations. D’après la GRC, les données personnelles disponibles dans la base de données de la police ont été communiquées aux institutions financières pour faire appliquer le Décret, et cela incluait le sexe et la taille des personnes, si celles‑ci avaient eu affaire à la police par le passé et si elles avaient été soupçonnées d’avoir commis – ou avaient été témoins – d’autres crimes.

Le ministère des Finances a mentionné qu’il était possible que des comptes conjoints aient été gelés, à la suite du Décret, lorsqu’une personne impliquée dans les manifestations était cotitulaire d’un compte. Le ministère a indiqué également que plusieurs comptes appartenant à une même personne pouvaient être bloqués. Le ministère a ajouté qu’il avait discuté avec les institutions financières de la possibilité que des paiements de pensions alimentaires pour enfants soient suspendus à cause du gel de certains comptes, et leur avait dit qu’elles pouvaient exercer leur jugement pour veiller à ce que ces paiements se poursuivent.

Wealthsimple a fait remarquer qu’étant donné la portée du Décret, elle était tenue de bloquer tous les comptes d’une personne désignée, y compris les comptes enregistrés, même s’il était peu probable, à ses yeux, qu’un compte de régime enregistré d’épargne-retraite puisse servir à financer une activité illicite. Wealthsimple a aussi souligné qu’en tant que société de gestion de patrimoine et plateforme de cryptomonnaies, elle détient des actifs pour sa clientèle qui ne sont pas utilisés de la même manière que ceux détenus dans une institution financière pour des opérations bancaires courantes.

Secteur des cryptomonnaies

Wealthsimple a déclaré qu’elle avait bloqué un compte, alors que Newton Crypto Ltd a dit n’en avoir gelé aucun. Mais aussi bien Newton Crypto Ltd que Wealthsimple ont bloqué certaines transactions destinées à des portefeuilles de bitcoins dont les adresses avaient été identifiées par la GRC; elles ont toutefois été incapables de dire quelle était la valeur de ces transactions. Wealthsimple et Newton Crypto Ltd ont informé le Comité qu’elles n’avaient pas remarqué un important volume de transactions destinées au financement des manifestations.

Wealthsimple et Newton Crypto Ltd ont confirmé également qu’elles avaient cessé de vérifier les transactions à la lumière des listes fournies par la GRC dès qu’elles ont reçu la confirmation que les mesures d’urgence avaient été levées.

Newton Crypto Ltd a souligné qu’elle n’avait pas la possibilité de geler ou de retenir des fonds détenus dans des portefeuilles de bitcoins privés à l’extérieur de sa plateforme, car la capacité des utilisateurs à effectuer des transactions entre pairs sans intermédiaire est l’une des principales caractéristiques du système Bitcoin. Newton Crypto Ltd a insisté toutefois sur le fait que – dans bien des cas – les bitcoins détenus dans un portefeuille auto‑hébergé pouvaient être saisis en vertu d’une ordonnance judiciaire, car il est possible de les relier à une personne. Ether Capital a avancé que les mesures d’urgence s’appliquaient aussi bien aux plateformes qu’aux portefeuilles autohébergés, puisque les plateformes étaient couvertes de manière explicite, et qu’une personne qui aurait utilisé un portefeuille auto‑hébergé pour faire un don à une adresse identifiée pouvait se faire repérer dans la chaîne de blocs. Ether Capital et Wealthsimple ont indiqué toutefois que la nature des cryptomonnaies ne limite pas leur utilisation aux plateformes relevant de la compétence du Canada, ce qui rend leur réglementation, leur utilisation et la protection des consommateurs plus compliquées.

Ether Capital a dit craindre que les réactions négatives qu’ont provoquées les mesures d’urgence à l’égard du secteur des cryptomonnaies ne poussent les banques et les cabinets d’audit à cesser d’offrir des services financiers classiques à ce secteur.

Institutions financières

L’Association canadienne des coopératives financières et l’Association des banquiers canadiens ont déclaré que leurs membres avaient travaillé avec la GRC – et s’étaient appuyés sur les noms fournis par celle-ci – pour exécuter le Décret, et qu’ils avaient comparé les données transmises avec les leurs pour déterminer s’il y avait réellement des activités justifiant le gel des comptes des personnes visées.

Tout en reconnaissant qu’il était très difficile de contester les informations fournies par la GRC, l’Association des banquiers canadiens a déclaré que les banques essayaient de respecter l’esprit et l’intention du Décret afin de ne geler que les comptes de particuliers ou d’entités qui, à leur sens, se livraient à des activités illégales. Enfin, l’Association a confirmé que les banques ne se sont pas fiées à des informations externes, comme des fuites de listes de donateurs, pour procéder au gel de comptes.

Le ministère des Finances a réitéré le fait qu’en temps normal les institutions financières peuvent geler des comptes lorsqu’elles soupçonnent une activité illégale, comme la fraude ou le vol, afin de protéger les clients en cas de mouvements suspects ou dans le cadre d’une enquête policière. Le ministère et l’Association des banquiers canadiens ont confirmé que des comptes pouvaient également être gelés à la suite d’ordonnances judiciaires.

L’Association des banquiers canadiens a déclaré qu’en vertu du Décret, et indépendamment des informations fournies par la GRC, les banques étaient obligées de continuer à appliquer leur approche habituelle fondée sur le risque dans la surveillance des comptes, pour déterminer elles-mêmes s’il fallait geler un compte. L’Association a fait observer par ailleurs que le Décret rendait obligatoire le gel de comptes, alors que les institutions financières jouissent normalement d’un certain pouvoir discrétionnaire dans la façon de gérer la situation quand elles ont des soupçons de financement d’activités criminelles.

Le CANAFE a déclaré que si un client dépasse un certain niveau de risque déterminé par une institution financière, cette dernière pourrait faire une déclaration d’opération douteuse au CANAFE. Cette déclaration contiendrait des informations sur les mesures prises par l’institution financière, informations qui seraient ensuite communiquées aux organismes chargés de l’application des lois.

Le ministère des Finances a dit que même si c’était peu probable, il était possible que quelqu’un ayant fait un don d’aussi peu que 20 $ se soit fait prendre et bloquer son compte bancaire. L’Association des banquiers canadiens a précisé que le compte n’aurait été bloqué que si on avait détecté une activité inhabituelle, déterminée conformément à l’approche de la banque fondée sur le risque.

Avis de gel de compte

Le ministère des Finances a confirmé que les institutions financières n’ont pas été tenues d’aviser leurs clients que leur compte avait été bloqué, conformément au Décret ou pour d’autres raisons, mais a reconnu qu’il serait possible de légiférer pour rendre cela obligatoire.

L’Association des banquiers canadiens a expliqué qu’il revenait à chaque banque de décider s’il fallait avertir ou non les clients, comme c’est le cas pour les ordonnances judiciaires. Parfois, les clients ont été avisés après coup, et d’autres fois, ils n’ont pas été prévenus que leur compte avait été gelé. L’Association a déclaré néanmoins que si une banque n’avait pas avisé un client du gel de son compte, elle lui aurait tout de même donné l’information s’il en avait fait la demande.

L’Association canadienne des coopératives financières a mentionné pour sa part que les coopératives de crédit avaient averti beaucoup de clients dont les comptes avaient été bloqués. Wealthsimple a déclaré qu’elle n’avait pas informé le client dont le compte avait été gelé, ajoutant qu’il y avait de « bonnes raisons » de ne pas informer les clients dans ces cas‑là. Newton Crypto Ltd a indiqué que lorsqu’il y a une enquête en cours, elle a l’obligation de ne pas informer ses clients qu’un compte est gelé – c’est la « règle qui consiste à ne pas leur mettre la puce à l’oreille ».

La GRC et le ministère des Finances ont dit que les personnes concernées devaient communiquer directement avec leur institution financière pour répondre à leurs questions et régler les problèmes éventuels découlant du gel de leur compte, même dans les cas où il y avait erreur sur la personne. Toutefois, l’Association des banquiers canadiens et le ministère des Finances ont déclaré qu’ils n’avaient eu connaissance d’aucun compte bloqué par erreur.

Le ministère des Finances a affirmé que l’obligation formelle qu’avaient les institutions financières de revoir de façon continue les exigences en vertu du Décret offrait une protection adéquate aux clients. De plus, le ministère a rappelé au Comité que, conformément au paragraphe 47(2) de la Loi sur les mesures d’urgence, la Couronne demeure responsable, en vertu du droit actuel, de tout préjudice découlant du gel d’un compte par erreur.

Chapitre 4 : Entreprises et personnes ayant subi les répercussions des barrages

Contexte

Selon des reportages de médias, le « convoi pour la liberté de 2022 », composé essentiellement de gens de partout au Canada opposés à une série de politiques gouvernementales pour lutter contre la pandémie de COVID‑19, y compris l’obligation vaccinale pour les camionneurs transfrontaliers, est parti de plusieurs endroits au pays en janvier 2022 et a convergé vers Ottawa, où il est arrivé le 28 janvier. Pendant ce temps-là d’autres barrages ont commencé à se former à Coutts, en Alberta, le 29 janvier, au pont Ambassador, à Windsor, le 7 février, et à Emerson, au Manitoba, le 10 février 2022.

Le Service de police d’Ottawa a estimé que le 5 février 2022, il y avait au centre‑ville d’Ottawa environ 500 véhicules lourds associés à la manifestation, et qu’il y a eu sept arrestations et 70 constats d’infraction au Code de la route reliés aux barrages. Le 6 février 2022, la Ville d’Ottawa a déclaré l’état d’urgence, et le 11 février 2022, la province de l’Ontario a elle aussi déclaré une situation d’urgence à cause des perturbations causées par les barrages existants.

La Loi sur les mesures d’urgence a été invoquée le 14 février 2022 et, trois jours plus tard, le commandement unifié – qui dirigeait les services policiers à Ottawa – a établi une zone sécurisée, au centre‑ville, à l’intérieur de laquelle les déplacements étaient restreints. Cette zone était située entre l’avenue Bronson et le Canal Rideau, du Queensway à la Colline du Parlement. Il y avait des points de contrôle policiers tout autour du périmètre de la zone sécurisée. Le 18 février 2022, une opération policière a été lancée dans les rues du centre‑ville d’Ottawa pour commencer à sortir les camions et à évacuer les manifestants.

Déclarations des témoins

Au sujet des entreprises et des personnes ayant subi les répercussions des barrages, le Comité a recueilli des témoignages concernant les barrages dans la région de la capitale nationale et la façon dont le blocage du pont Ambassador a perturbé les chaînes d’approvisionnement et les échanges avec les États‑Unis.

Manifestations dans la région de la capitale nationale

Lors de leur comparution devant le Comité, Investir Ottawa et la Chambre de commerce de Gatineau ont expliqué que le 31 janvier 2022, en Ontario et au Québec, les restaurants, les centres de conditionnement physique, les théâtres, les musées et les cinémas étaient tous prêts pour rouvrir à 50 % de leur capacité, ce qui leur donnait enfin une excellente occasion de générer des revenus et d’accueillir à nouveau les clients dans leur commerce, après la série de fermetures dues aux mesures sanitaires prises pour lutter contre la pandémie de COVID‑19.

Investir Ottawa a expliqué que la réouverture des commerces au centre‑ville d’Ottawa n’a pas pu avoir lieu, parce que le convoi des manifestants est arrivé le 28 janvier 2022, bloquant ainsi le centre‑ville. La Chambre de commerce de Gatineau a reconnu qu’Ottawa était le lieu de convergence du convoi et que la situation y était extrême, mais a déclaré devant le Comité que les manifestants avaient aussi « pris le centre‑ville [de Gatineau] en otage ». Son représentant a ajouté que les commerçants de ce secteur ont subi « des pertes incroyables », en plus de « préjudices sérieux », parce que des gens se présentaient dans leurs commerces en refusant de respecter les mesures sanitaires.

Investir Ottawa a insisté sur le fait que les manifestants ont empêché les entreprises de mener leurs activités normalement. Elle a précisé que certaines de ces entreprises craignaient pour la sécurité de leurs employés et avaient pris des dispositions supplémentaires à l’intérieur et autour du périmètre de leurs installations; sinon, elles étaient physiquement incapables de fonctionner.

Au sujet de l’invocation de la Loi sur les mesures d’urgence, Investir Ottawa a déclaré devant le Comité ne pas se sentir outillée pour se prononcer sur l’utilité de la Loi, mais a affirmé qu’après avoir consacré énormément de temps à aider les entreprises à passer au travers de la pandémie, elle était extrêmement soulagée qu’on ait mis fin à la manifestation.

À propos d’un article de CBC – faisant référence à une estimation de spécialistes du commerce de détail qui chiffraient entre 44 et 200 millions de dollars le coût économique total de la manifestation pour le centre‑ville d’Ottawa, du 29 janvier au 20 février 2022 – Investir Ottawa a déclaré que l’article exposait « de façon habile un éventail de points de vue sur la nature de ces coûts ».

Par ailleurs, Investir Ottawa a indiqué qu’elle mettrait en œuvre les programmes gouvernementaux d’aide financière aux entreprises, avec les enveloppes de 20 millions de dollars du gouvernement fédéral et de 10 millions de dollars du gouvernement de l’Ontario, y compris un montant supplémentaire de 1,5 million de dollars alloué à Tourisme Ottawa. Ses représentants ont ajouté que les entreprises qui ont éprouvé des difficultés financières au cours de ces trois semaines, et qui ont clairement été touchées, pourront obtenir jusqu’à 15 000 $ par entreprise. Investir Ottawa a précisé que ces fonds étaient destinés à couvrir une partie des dépenses supplémentaires des entreprises pour la sécurité, les stocks de denrées périssables, et les frais généraux que les entreprises ont dû assumer, même si elles n’ont pas pu travailler pendant cette période.

La Chambre de commerce de Gatineau a dit être satisfaite de la décision du gouvernement fédéral d’offrir aux entreprises de la ville la même aide que pour celles d’Ottawa, qui doit être fournie par l’intermédiaire de Développement économique Canada pour les régions du Québec.

Au sujet de la santé mentale, Investir Ottawa a insisté sur le fait que les problèmes financiers étaient un facteur de stress important pour de nombreuses personnes, dont beaucoup étaient encore au bord du précipice.

Chaînes d’approvisionnement et mouvements transfrontaliers

Figure 1 – Nombre de camions traversant le pont Ambassador par mois

Source: Figure preparée par la Bibliothèque du Parlement à l’aide de données provenant de la Bridge and Tunnel Operators Association, Ontario Border Crossings with Michigan and New York, consultée le 12 avril 2022.

Concernant le blocage du pont Ambassador, qui a commencé le 7 février 2022, l’Association canadienne des fabricants de pièces d’automobile (ACFPA) a réitéré devant le Comité que cette action avait été désavouée publiquement par l’Alliance canadienne du camionnage et l’Ontario Trucking Association, qu’aucun camion long-courrier n’a été impliqué dans le blocage du pont Ambassador, que toutes les grandes sociétés de logistique et sociétés cautionnées auxquelles elle fait appel ont une politique de vaccination à 100 % pour leurs conducteurs, et que ceux qui ne sont pas vaccinés ont été réaffectés au transport intérieur. L’ACFPA a aussi indiqué que les mesures sur la vaccination obligatoire prises au Canada l’ont été en réaction aux mesures adoptées aux États‑Unis ou pour les refléter et a noté que le coût du camionnage avait augmenté de 10 à 15 % en raison de l'obligation de vacciner les camionneurs. L’ACFPA a réitéré qu’elle a exprimé ses inquiétudes quant à l'effet de ces obligations sur son secteur en novembre 2021, mais qu’elle a accepté « ce dernier obstacle comme quelque chose que nous pouvions absorber pour le plus grand bien de tous. »

L’ACFPA a souligné le fait que l’industrie automobile canadienne est très intégrée à l’industrie américaine, et a expliqué qu’au cours d’une journée normale, environ 10 000 camionneurs chargent, dans des entreprises canadiennes de pièces détachées, pour 50 millions de dollars de marchandises, qu’ils vont livrer ensuite à leurs clients américains, et qu’ils reviennent au pays avec des chargements équivalents provenant d’usines américaines et destinés aux constructeurs automobiles canadiens.

En ce qui concerne les répercussions du blocage du pont Ambassador, l’ACFPA a déclaré que les barrages avaient entraîné l’arrêt de la production dans des usines du Michigan, de l’Ohio, de l’Illinois, du Kentucky et plus loin dans le Tennessee. Cela a coûté au secteur hautement intégré de l’automobile environ 1 milliard de dollars en pertes de production, et environ 100 000 travailleurs canadiens du secteur de l’automobile ont subi des pertes de quarts de travail et de salaire. L’ACFPA a expliqué par ailleurs que le Canada négocie actuellement avec les États‑Unis au sujet du plan d’électrification, et le blocage du pont a fait comprendre aux législateurs américains que leur pays était vulnérable à une interruption des livraisons de pièces automobiles en provenance du Canada.

C’est la raison pour laquelle l’ACFPA a plaidé en faveur d’un meilleur plan d’atténuation global, entre tous les ordres de gouvernement, pour empêcher des blocages semblables d’infrastructures publiques essentielles à l’avenir.

Chapitre 5 : Sociofinancement

Contexte

Le sociofinancement peut être décrit comme un moyen, pour des particuliers ou des entreprises, de collecter des fonds auprès d’un grand nombre de personnes en utilisant des plateformes virtuelles. Les campagnes de financement peuvent être lancées par des entreprises, afin de recueillir des fonds en échange de contreparties financières ou en nature pour les contributions versées, ou bien par des particuliers ou des organismes sans but lucratif, pour collecter des fonds à des fins caritatives ou autres, sans rien donner en retour.

GoFundMe est une plateforme de sociofinancement basée aux États‑Unis qui a été fondée en 2010. Selon ses conditions d’utilisation, GoFundMe n’est ni un courtier, ni un établissement financier, ni un créancier, ni un organisme caritatif. Il s’agit plutôt d’une simple « plateforme d’administration » qui permet aux collecteurs de fonds d’entrer en contact avec les donateurs. C’est donc dire que GoFundMe ne traite pas les transactions financières des donateurs et ne figure pas parmi les entités tenues, en vertu de l’article 5 de la LRPCFAT, de signaler les transactions suspectes à l’agence canadienne du renseignement financier, le CANAFE. Ce sont plutôt les tiers s’occupant du traitement des paiements pour GoFundMe qui seraient visés par cette disposition de la LRPCFAT.

L’article 8 des conditions d’utilisation de GoFundMe interdit

tout [c]ontenu [u]tilisateur reflétant ou favorisant un comportement que nous considérons, à notre seule discrétion, comme une instance d’abus de pouvoir ou d’incitation à la haine, à la violence, au harcèlement, à l’intimidation, à la discrimination, au terrorisme ou à l’intolérance sous quelque forme que ce soit, et en lien avec la race, l’origine ethnique ou nationale, la croyance religieuse, l’orientation sexuelle, le sexe, l’identité sexuelle, l’expression de genre, des handicaps ou des maladies graves.

Au début, GoFundMe avait facilité le sociofinancement des manifestations, mais le 4 février 2022, la plateforme a annoncé qu’elle annulait la collecte de fonds parce qu’elle avait reçu « la preuve des forces de l’ordre que la manifestation, d’abord pacifique, s’était transformée en siège, ainsi que des rapports de police faisant état de violences et d’autres activités illégales » [traduction]. Ayant été abandonnés par GoFundMe, les organisateurs du convoi se seraient tournés vers la plateforme GiveSendGo pour obtenir du sociofinancement.

Les conditions d’utilisation de GiveSendGo sont à peu près les mêmes que celles de GoFundMe en ce sens qu’elles interdisent l’utilisation de la plateforme pour des activités qui contreviennent à toute loi, ordonnance ou à tout règlement, dans la mesure où ces activités « encouragent, promeuvent, facilitent la participation à une activité illégale ou poussent des gens à le faire, [ou encore] font la promotion de la haine, de la violence, de l’intolérance raciale ou de l’exploitation financière d’un acte criminel » [traduction].

Déclarations des témoins

Durant son étude, le Comité a appris comment GoFundMe et GiveSendGo surveillaient les activités sur leurs plateformes de sociofinancement, quelle était leur implication dans les manifestations à Ottawa et ailleurs au Canada, et quelle était, selon elles, la provenance des dons destinés aux manifestants. GiveSendGo a été invitée à participer à l'étude du Comité mais a refusé de se présenter. Par conséquent, les membres du Comité n'ont pas eu l'occasion d'interroger ce témoin ou d'aborder directement son témoignage. Elle a témoigné devant le Comité permanent de la sécurité publique et nationale (SECU) le 3 mars 2022 et ses déclarations sont reprises dans ce chapitre.

Surveillance des campagnes de financement

GoFundMe, lors de sa comparution devant SECU, a informé les membres du Comité qu’environ 20 % de ses effectifs s’occupaient de la vérification de la conformité, notamment du respect des politiques, de l’application des lois, de la prévention des crimes financiers et du tri des sanctions.

GoFundMe a témoigné faire preuve de diligence en matière de collecte de fond sur la plateforme, en se concentrant d’abord sur le destinataire des fonds et en procédant à une « identification des clients », en collaboration avec les prestataires de services de paiements, afin de savoir qui sont les destinataires des fonds et le titulaire du compte dans lequel sera déposé l’argent. GoFundMe a ajouté que les prestataires de services de paiements et les banques faisaient eux aussi preuve de la diligence requise en ce qui concerne les destinataires des fonds.

Pour ce qui est des dons eux‑mêmes, GoFundMe a dit faire une évaluation basée sur les risques en fonction de la nature de la campagne de financement. Dans le cas de la campagne de soutien aux manifestations, GoFundMe a expliqué avoir intensifié l’examen des dons dans la mesure où il s’agissait d’une campagne « sans précédent, qui évoluait rapidement » et avait d’importantes répercussions, et avoir aussi procédé à un examen des sources de dons étrangères.

GiveSendGo a indiqué pour sa part que le pourcentage des ressources qu’elle consacrait à la vérification des campagnes et de l’identité des organisateurs était similaire à celui de GoFundMe. Elle a déclaré condamner la violence sous toutes ses formes et avoir mis en place des processus, avec les forces de l’ordre, pour s’occuper des gens responsables d’actes de violence. Elle a ajouté qu’elle disposait d’un certain pouvoir discrétionnaire lui permettant de déterminer si des campagnes de financement étaient liées à des activités interdites selon les conditions d’utilisation de sa plateforme. Elle a expliqué par ailleurs que dans la mesure où les personnes ou les organisations impliquées dans une campagne sont légalement autorisées à recevoir des paiements, qu’elles passent les contrôles associés à la connaissance du client et à la lutte contre le blanchiment de capitaux, et que l’objet de la campagne est légal, elle autorisait la campagne sur sa plateforme. De plus, elle a dit considérer que le droit de manifester est essentiel dans une démocratie, et a ajouté qu’elle était très réticente à l’idée qu’on brime les libertés des gens à cause de leurs convictions politiques.

Implication des plateformes de sociofinancement dans les manifestations

GoFundMe et GiveSendGo ainsi que d’autres témoins ont fait état de l’implication de ces deux plateformes de sociofinancement dans le financement des manifestations.

GoFundMe a expliqué que la campagne de financement pour le « convoi de la liberté » avait été lancée le 14 janvier 2022, qu’elle avait fait l’objet d’une surveillance active dès le lendemain en raison de l’importante mobilisation qu’elle suscitait, et qu’à ce moment‑là, elle respectait les conditions d’utilisation de la plateforme. GoFundMe a procédé à une remise de 1 million de dollars, par l’intermédiaire de son prestataire de services de paiements, qui a été versée sur le compte de la Banque TD désigné par l’organisatrice de la campagne. Elle a ajouté que la Banque TD avait demandé à un tribunal que l’argent se trouvant sur ce compte soit rendu.

GoFundMe a déclaré avoir suspendu la campagne de sociofinancement le 2 février 2022 – ce qui impliquait l’arrêt de tous les dons et retraits – après des déclarations publiques faites par l’organisatrice. Entre le 2 et le 4 février 2022, GoFundMe a reçu des rapports des autorités locales faisant état de violences, de harcèlement, de désinformation et de comportements menaçants de la part de personnes impliquées dans les manifestations. Le 4 février 2022, à la suite d’échanges avec l’organisatrice et son équipe, et après avoir reçu de nouveaux rapports des autorités, GoFundMe en est venu à la conclusion que la campagne de sociofinancement ne respectait plus les conditions d’utilisation de la plateforme, et a commencé à rembourser tous les donateurs par l’intermédiaire de son prestataire des services de paiements, y compris tous les frais de traitement des transactions, les pourboires et le million de dollars déjà versé. Le 14 février 2022, GoFundMe s’est préenregistrée auprès du CANAFE, comme exigé par le Décret pris en vertu de la Loi sur les mesures d’urgence.

Le CANAFE a indiqué qu’après que GoFundMe eut décidé de mettre un terme à la campagne de sociofinancement sur sa plateforme, une nouvelle campagne de sociofinancement a été lancée sur la plateforme GiveSendGo. Le ministère de la Justice a déclaré qu’à la demande du gouvernement de l’Ontario, le 10 février 2022, un tribunal avait ordonné le gel des deux principaux comptes de sociofinancement se trouvant sur la plateforme GiveSendGo, et a ajouté que l’ordonnance avait été exécutée en vertu des accords de coopération entre le Canada et les États‑Unis en matière de criminalité financière.

Lors de sa comparution devant le Comité SECU, GiveSendGo a déclaré qu’environ 6 % de toutes ses campagnes de financement étaient lancées au Canada, et qu’elle n’avait jamais hébergé de campagne politique de cette ampleur auparavant. Elle a déclaré devant le Comité qu’elle considérait que ces manifestations étaient en grande partie pacifiques, et qu’elle ignorait que des manifestants avaient appelé à la violence et au renversement du gouvernement. Elle a tenu à préciser que les campagnes organisées sur GiveSendGo n’avaient pas de liens avec le blocage du pont Ambassador. La plateforme de sociofinancement a ajouté qu’elle n’a jamais été contactée par les autorités canadiennes pour mettre fin à la campagne de financement pour les manifestants, et qu’elle avait entendu parler des manifestations par les médias et d’autres sources indirectes. Elle a indiqué qu’elle avait eu connaissance de l’ordonnance d’un tribunal de l’Ontario par les médias sociaux. Selon GiveSendGo, les autorités canadiennes auraient dû se montrer plus proactives en s’adressant à ceux qu’elles croyaient susceptibles de commettre des infractions.

En ce qui concerne les fonds gelés en vertu de l’ordonnance d’un tribunal ontarien, GiveSendGo a déclaré, le 3 mars 2022, que ces fonds étaient détenus dans un compte bancaire américain. Ella a ajouté qu’elle examinait les options à sa disposition et qu’elle voulait s’assurer que les fonds recueillis lors de la campagne aillent aux bénéficiaires, si possible; et que si ce n’était pas possible, les fonds seraient retournés aux donateurs. Par ailleurs, GiveSendGo a informé les membres du Comité SECU que la plateforme avait été la cible d’une cyberattaque pendant la campagne de sociofinancement, et qu’elle avait mobilisé des ressources supplémentaires pour prévenir de telles attaques sur sa plateforme à l’avenir.

Provenance des dons

GoFundMe a expliqué au Comité qu’elle avait examiné l’origine des dons effectués sur sa plateforme dans le cadre de la campagne de soutien aux manifestations. Elle a précisé avoir travaillé avec ses partenaires s’occupant du traitement des paiements ainsi que les institutions financières concernées, afin de déterminer la provenance des dons, en se basant sur les instruments financiers utilisés; elle a fait remarquer, par exemple, que chaque carte de crédit est associée à un numéro d’identification bancaire. Elle a ajouté que recueillir de l’information allant au-delà de la banque émettrice et de l’instrument de paiement pourrait se révéler très compliqué, et qu’il faudrait que ce soit la banque elle‑même qui le fasse.

GoFundMe a constaté que 88 % des fonds provenaient du Canada et que 86 % des donateurs ont utilisé des comptes de banques ou cartes de crédit canadiens; toutefois, les informations qu'elle reçoit sont déclarées par les donateurs eux-mêmes et elle compte sur les banques et les cartes de crédit pour confirmer l'identité de ces personnes. Elle a remarqué qu’un petit nombre de dons venaient de Russie, mais que, selon les preuves dont elle disposait, ces dons n’étaient pas le fruit d’un effort concerté. Selon la plateforme, le don le plus important s’élevait à 30 000 $ et a été fait par un Canadien.

GiveSendGo a indiqué pour sa part que 60 % des donateurs et des dons faits sur sa plateforme en appui aux manifestations venaient du Canada, et que 37 % venaient de banques ou cartes de crédit situées aux États‑Unis. Elle a ajouté que la plupart des dons étaient inférieurs à 100 $.

En réponse aux préoccupations qui ont été soulevées par le Comité au sujet du financement de la manifestation, notamment certains dons qui provenaient de l’étranger, la GRC a expliqué que ce qu’elle pouvait rendre public était limité puisqu’une enquête est en cours à ce sujet.

L’Assemblée des Premières Nations a fait remarquer que le financement « des manifestations et des blocages du “convoi de la liberté” a[vait] mis en évidence la vulnérabilité du Canada à l’influence de groupes suprémacistes blancs nationaux et internationaux et de groupes d’extrême droite ».

Chapitre 6 : Renseignement financier et réglementation

Contexte

Établi par la LRPCFAT et ses règlements, le CANAFE est l’unité du renseignement financier du Canada. Il recueille des renseignements financiers et veille à ce que les entités déclarantes respectent la Loi et ses règlements. Le CANAFE est un partenaire unique du Régime canadien de lutte contre le recyclage des produits de la criminalité et le financement d’activités terroristes, qui relève du ministère des Finances. Il est constitué en agence de renseignements financiers indépendante des organismes d’application de la loi et n’a aucun pouvoir d’enquête. Il est autorisé à communiquer des renseignements financiers à des organismes d’application de la loi – qui pourraient être amenés à enquêter sur l'existence de blanchiment d'argent ou de financement du terrorisme – ainsi que d'autres ministères ayant des rôles distincts dans le cadre du régime. Dans le régime canadien, le CANAFE est investi des responsabilités suivantes :

- recueillir les déclarations d’opérations financières et les renseignements transmis volontairement, conformément à la loi et ses règlements;

- protéger les renseignements personnels qu’il détient;

- s’assurer de la conformité des entités déclarantes à la loi et ses règlements connexes;

- tenir un registre des entreprises de services monétaires au Canada;

- produire des renseignements financiers utiles aux enquêtes sur le blanchiment d’argent, le financement des activités terroristes et les menaces pour la sécurité du Canada;

- recueillir et analyser des données provenant de diverses sources qui font ressortir les tendances et modes opératoires en matière de blanchiment d’argent et de financement des activités terroristes;

- informer et sensibiliser la population à l’égard du blanchiment d’argent et du financement des activités terroristes.

Le CANAFE définit le financement des activités terroristes comme un acte qui consiste à réunir des fonds pour la réalisation d’activités terroristes. Il peut s’agir de fonds provenant de sources légitimes, par exemple les dons de particuliers, d’entreprises ou d’organismes de bienfaisance qui par ailleurs exercent leurs activités en toute légitimité. Il peut s’agir aussi de fonds d’origine criminelle, par exemple le trafic de stupéfiants, la contrebande d’armes et d’autres biens, la fraude, les enlèvements et l’extorsion[1].

Aux termes du paragraphe 4(1) du Décret, de nouvelles entités étaient obligées de s’inscrire auprès du CANAFE si elles avaient en leur possession un bien appartenant à une personne désignée ou détenu ou contrôlé par elle ou pour son compte.

Les nouvelles entités qui devaient s’inscrire auprès du CANAFE en vertu du Décret sont :

- les plateformes collaboratives et celles de monnaie virtuelle qui sollicitent des dons;

- toute entité qui exécute l’une ou l’autre de

fonctions suivantes :

- la fourniture ou la tenue d’un compte détenu au nom d’un ou de plusieurs utilisateurs finaux en vue d’un transfert électronique de fonds,

- la détention de fonds au nom d’un utilisateur final jusqu’à ce qu’ils soient retirés par celui-ci ou transférés à une personne physique ou à une entité,

- le transfert électronique de fonds à la demande d’un utilisateur final,

- l’autorisation de transfert électronique de fonds ou la transmission, la réception ou la facilitation d’une instruction en vue d’un transfert électronique de fonds,

- la prestation de services de compensation ou de règlement.

En vertu du Décret, ces entités étaient tenues de déclarer au CANAFE les opérations douteuses ou les opérations de grande valeur.

La vice-première ministre a en outre déclaré – relativement à la surveillance des plateformes de sociofinancement et des fournisseurs de services de paiement – que le « gouvernement présentera aussi des mesures législatives pour que le CANAFE soit doté de ces pouvoirs de manière permanente ».

Figure 2 – Résumé des obligations des entités financières en matière de collecte et de divulgation de renseignements en vertu de la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes et du Décret sur les mesures économiques d’urgence

Notes: a. « Institutions financières » désigne les entités spécifiées à l’article 5 de la LRPCFAT.

b. L’expression « personne désignée » était définie à l’article 1 du Décret.

c. D’autres entités étaient assujetties à ces obligations conformément à l’article 3 du Décret.

d. La LRPCFAT et le Décret autorisent également d’autres entités à recevoir la communication de renseignements.

e. L’obligation de vérification continue prévue à l’article 3 du Décret ordonnait aux entités « de vérifier de façon continue si des biens qui sont en leur possession ou sous leur contrôle appartiennent à une personne désignée ou sont détenus ou contrôlés par elle ou pour son compte ».

f. L’obligation de cesser les opérations est prévue à l’article 2 du Décret.

g. L’obligation de communication est prévue à l’article 5 du Décret.

Déclarations des témoins

Comparaissant devant le Comité, des témoins ont mis en relief les opérations du CANAFE et son rôle en vertu des mesures d’urgence, le fonctionnement de certaines plateformes de cryptomonnaie, le renseignement financier pouvant être recueilli des plateformes de sociofinancement et des fournisseurs de services de paiement, ainsi que la façon dont ces entreprises sont ou pourraient être réglementées.

Dans son témoignage au Comité, le CANAFE a souligné que les mesures d’urgence n’ont pas élargi son mandat, mais seulement les entités tenues de lui transmettre des déclarations, et que la portée de ces déclarations se limite au blanchiment d’argent et au financement d’activités terroristes. En ce qui concerne la réception de renseignements sur les dons aux plateformes de sociofinancement, le CANAFE a ajouté que, indépendamment des mesures d’urgence, chaque fois qu'une telle plateforme a été utilisée, « il y a un contact avec une institution financière. Quiconque crée une page ou recueille des dons afin de les remettre à d'autres doit communiquer avec une banque. Ainsi, une institution financière sera en mesure de nous signaler des transactions atteignant un certain seuil ou pour lesquelles elles ont des motifs raisonnables de soupçonner qu'elles sont liées au blanchiment d'argent ou au financement d'activités terroristes. » GoFundMe a confirmé qu’elle n’interagit pas directement avec les donateurs, qu’elle ne retient aucun fonds recueilli auprès des donateurs et qu’elle n’est pas en mesure de transférer ces fonds, les dons étant traités, retenus et versés par ses partenaires de traitement des paiements, lesquels sont déjà réglementés par le CANAFE.

Le CANAFE a rappelé au Comité qu’il a été créé en tant qu’unité administrative de renseignement financier pour des questions concernant le blanchiment d’argent et le financement d’activités terroristes, et non pas en tant qu’organisme d’application de la loi ou d’enquête. En conséquence, il n’a pas le pouvoir de surveiller ou de suivre les opérations financières en temps réel, de geler ou de saisir des fonds, de demander à une entité de geler ou de saisir des fonds, ou d’annuler ou de retarder des opérations financières. Le Parlement du Canada a délibérément pris cette décision pour s’assurer d’avoir accès aux renseignements nécessaires pour appuyer les enquêtes sur le blanchiment d’argent et le financement du terrorisme menées par les services de police, les organismes d’application de la loi et les organismes de sécurité nationale du Canada, tout en protégeant la vie privée des Canadiens.

Le CANAFE a confirmé qu’il n’a aucunement participé au gel de comptes découlant des renseignements que la GRC a fournis aux institutions financières. L’organisme a ajouté que les opérations de gel de comptes ont été effectuées sans qu’il le sache. Il a aussi souligné qu’une fois les comptes gelés, il n’y avait aucune opération à déclarer au CANAFE.

Le ministère des Finances et le CANAFE ont précisé que, avant le Décret, les plateformes de sociofinancement, les fournisseurs de services de paiement et certaines plateformes de cryptomonnaie ne faisaient pas de déclarations au CANAFE; les obliger à le faire pouvait aider à réduire les risques que ces plateformes reçoivent des fonds illicites et à améliorer, en quantité et en qualité, les renseignements financiers obtenus par le CANAFE, ce qui était aussi utile pour les enquêtes menées par les organismes d’application de la loi. Le CANAFE a précisé que ces groupes étaient tenus de s’inscrire auprès du CANAFE seulement lorsqu’ils avaient en leur possession ou sous leur contrôle des biens dont la propriété, la possession ou le contrôle relevaient d’une personne ou d’une entité qui participait à une activité qui était interdite aux termes du Règlement sur les mesures d’urgence, que cette obligation a pris fin à la révocation des mesures d’urgence et que toute entité déjà inscrite auprès du CANAFE avait déjà l’obligation de déclarer les activités visées par le Décret. Wealthsimple a ajouté que les cryptomonnaies comme le bitcoin sont déjà totalement transparentes, chaque opération étant consignée dans une chaîne de blocs publique.

Le CANAFE a en outre indiqué que, si les organismes de réglementation provinciaux peuvent s’occuper de certains aspects des activités des plateformes de sociofinancement, des fournisseurs de services de paiement et de certaines plateformes de cryptomonnaies, obliger ces derniers à faire des déclarations au CANAFE également ne constituait pas un chevauchement des efforts. Il a aussi indiqué qu’il travaille en étroite collaboration avec ses organismes provinciaux correspondants en ce qui concerne l’établissement d’ententes d’échange de renseignements, la formation du personnel et les pratiques exemplaires. Le CANAFE a également souligné qu’il mène d’importantes activités de sensibilisation auprès des institutions financières au sujet des mesures de conformité et du rôle essentiel que jouent ces institutions pour enrayer la criminalité financière et atténuer ses méfaits.

En ce qui concerne la réglementation des plateformes de sociofinancement, GoFundMe a dit croire qu’il n’y a pas de lois ou de règlements régissant directement les activités de sociofinancement au Canada et que, ailleurs dans le monde, la réglementation incombe généralement à l’organisateur de la campagne de financement, qui peut être tenu d’obtenir un permis ou une approbation gouvernementale avant de commencer à collecter des fonds. Cette approche est employée notamment en Australie, au Danemark et en Finlande. Dans d’autres États, comme à Singapour, les plateformes de collecte de fonds en ligne sont priées de respecter des codes de conduite volontaires qui précisent les pratiques exemplaires en matière de protection des utilisateurs. En Roumanie, les donateurs sont assujettis à des règles relatives au montant de leur don.

Le CANAFE a confirmé qu’il avait les moyens de respecter les exigences des mesures d’urgence et qu’il a été en mesure d’adapter rapidement son site Web aux mesures et de répondre aux questions des entités déclarantes.

Le ministère des Finances a confirmé que le CANAFE ne peut demander d’information aux entités déclarantes et que le CANAFE n’a pas été contacté à ce sujet, cela ne faisant pas partie de son mandat. Le CANAFE a aussi réaffirmé qu’il ne surveille pas les opérations étrangères, bien qu’il échange des renseignements avec ses organismes internationaux correspondants, qui peuvent lui transmettre de l’information sur des opérations douteuses ou de grande valeur ayant le Canada comme point d’arrivée. De même, l’organisme n’utilise pas de renseignements provenant de fuites de données et n’a pas reçu de liste de personnes ayant fait des dons pour la manifestation, cela ne faisant pas partie de son mandat.

Au sujet des cryptomonnaies, le CANAFE a précisé que les courtiers en monnaies virtuelles[2] sont assujettis à ses exigences de déclaration courantes, mais pas les services d’échanges entre pairs. L’ajout des courtiers en monnaies virtuelles est venu en 2020 et 2021 et l’organisme dit être maintenant en mesure de voir l’ensemble du continuum des devises conventionnelles et des monnaies virtuelles, ce qui est très utile pour la réalisation de son mandat. Le CANAFE a aussi souligné qu’il recevait d’excellents renseignements des courtiers en monnaies virtuelles, comme dans le cadre de son partenariat public-privé de lutte contre le contenu d’exploitation sexuelle des enfants sur Internet, et que les déclarations d’opérations douteuses qu’il a obtenues ont fait tomber le mythe de l’anonymat des opérations en monnaies virtuelles.

En ce qui concerne la mesure dans laquelle les plateformes de sociofinancement et les fournisseurs de services de paiement se sont inscrits au CANAFE, l’organisme a indiqué qu’il y avait des limites à ce qu’il pouvait faire pendant la courte période où les mesures d’urgence ont été en vigueur, mais que les entités qui étaient préalablement inscrites au CANAFE auraient été en mesure de signaler les opérations suspectées de servir au blanchiment d’argent ou au financement d’activités terroristes. En outre, le CANAFE n’a pas été en mesure de déterminer la meilleure manière d’exploiter la pleine valeur des déclarations des plateformes de sociofinancement pendant la période où les mesures ont été en vigueur, mais a indiqué qu’il continuerait à y travailler. L’organisme a ajouté que, ne voulant pas être utilisées à mauvais escient par des organisateurs ou des donateurs, de nombreuses plateformes de sociofinancement ont d’imposants programmes de lutte contre le blanchiment d’argent et le financement d’activités terroristes.

Le CANAFE a mentionné que, pendant que les mesures d’urgence étaient en vigueur, il n’y a pas eu de diminution ni d’augmentation importante du nombre de déclarations, mais que l’augmentation du nombre d’entités déclarantes peut avoir contribué à sensibiliser davantage la population au fait qu’il était illégal de faire un don en soutien à la manifestation, si bien que le CANAFE n’a joué qu’un rôle indirect dans la résolution des manifestations. Il a clarifié que « le fait que des gens déboursent des fonds pour faciliter un barrage illégal, ou qu'ils appuient une telle mesure, n'a rien à voir avec le blanchiment d'argent ou le financement des activités terroristes. [Le CANAFE ne recevrait pas] de déclaration d'opérations douteuses à la suite de [cette activité]. »

Pour ce qui est d’assujettir en permanence les plateformes de sociofinancement et les fournisseurs de services de paiement aux exigences de déclaration du CANAFE, le ministère des Finances a fait savoir que cela pourrait être fait par la voie législative ou réglementaire, qu’il n’y aurait aucune incidence sur la capacité des Canadiens de faire des dons légalement par l’intermédiaire de plateformes de sociofinancement par la suite, que cela comblerait un vide au niveau fédéral et que le ministère travaille en étroite collaboration avec le ministère de la Justice et le CANAFE pour faire avancer ce dossier. La GRC a déclaré que ce changement devrait être permanent, parce qu’il est important que le CANAFE ait des renseignements en temps réel sur ces plateformes. Le CANAFE a fait observer qu’il a l’obligation d’étudier les tendances émergentes et d’évoluer au même rythme que la technologie, mais qu’il était difficile de déterminer où se trouvent les lacunes dans la loi et qu’il est possible qu’il ne reçoive pas beaucoup de déclarations des plateformes de sociofinancement vu la nature de leurs activités.

Au sujet des changements éventuels aux types de renseignements qu’il reçoit ou aux types d’entités qui lui transmettent des déclarations, le CANAFE a dit réévaluer continuellement sa compréhension de la provenance des risques en matière de blanchiment d’argent et de financement d’activités terroristes et sa façon d’évaluer le plus efficacement possible ces risques à l’aide des déclarations qu’il reçoit. Le CANAFE a en outre déclaré qu’il examine constamment les échappatoires et les vulnérabilités potentielles en vertu de son mandat et que toute amélioration qu’il recommanderait serait fondée sur son expérience et les meilleures pratiques internationales.

Chapitre 7 : Communication gouvernementale et ministérielle

Contexte

Le Décret a introduit un certain nombre d'obligations pour les institutions financières et autres fournisseurs de services financiers, comme indiqué au chapitre 1. Avant et après l'entrée en vigueur du Décret, des entités du gouvernement fédéral ont communiqué avec les fournisseurs de services financiers, notamment lors de séances d'information, afin de les aider à appliquer les mesures contenues dans le Décret.

Déclarations des témoins

En ce qui concerne la communication avant et après l’entrée en vigueur du Décret, des témoins ont donné des précisions sur l’application du Décret et sur les niveaux d’interaction avec diverses entreprises et ont exprimé le souhait que des directives supplémentaires soient fournies à l’avenir.

En ce qui concerne la promulgation des mesures d’urgence, un certain nombre de témoins ont formulé des observations sur les renseignements qui ont été fournis aux entreprises qui allaient avoir à faire appliquer certains aspects du Décret. Le ministère des Finances a précisé que, dans sa formulation, le Décret indiquait clairement que les institutions financières étaient chargées de son application et que, même si le ministère n’a pas fourni d’information ou de directives écrites aux institutions financières sur l’application du Décret, il a fait savoir qu’il se tenait à la disposition des institutions pour répondre à leurs questions. Le ministère a ajouté qu’il était en communication avec les institutions financières, notamment le Mouvement Desjardins – communication parfois quotidienne – afin de discuter du Décret et répondre à leurs questions au sujet de sa mise en œuvre. De plus, le ministère et l’Association canadienne des coopératives financières ont souligné les séances d’information qui ont été tenues à l’intention des institutions financières touchées, auxquelles ont participé plus de 620 personnes et plus de 220 coopératives de crédit. En ce qui concerne l’information fournie par le gouvernement et la mise en œuvre du Décret, l’Association des banquiers canadiens a signalé que les conseillers juridiques des institutions financières auraient examiné l’information.

La GRC a affirmé qu’elle a été en communication constante avec les institutions financières pendant la durée du Décret afin de s’assurer qu’elles recevaient l’information la plus récente sur les personnes et les entités d’intérêt pour qu’elles puissent effectuer une vérification éclairée avant de décider de geler ou dégeler des produits financiers. L’Association canadienne des coopératives financières a dit avoir eu l’impression que les six plus grandes banques canadiennes avaient été consultées ou informées plusieurs jours avant les coopératives de crédit et les autres institutions financières et que ses membres devraient obtenir un traitement égal à l’égard des questions qui ont une incidence directe sur leurs opérations, particulièrement en temps de crise. De plus, lorsque les mesures ont été annoncées, ses membres avaient beaucoup de mal à déterminer à qui les sanctions financières s’appliquaient, et certains Canadiens ont été pris de panique à l’idée que leurs comptes puissent être gelés. Beaucoup de ses membres ont exprimé cette inquiétude, et de nombreux Canadiens ont donc effectué des retraits importants auprès des coopératives de crédit, parfois de l’ordre de centaines de milliers de dollars, voire de millions de dollars dans quelques cas. Bien que ces retraits n’aient pas causé de problèmes de liquidité pour les coopératives de crédit, une communication plus efficace et beaucoup plus claire de la part du gouvernement aurait pu atténuer ce problème. À l’opposé, l’Association des banquiers canadiens a déclaré n’avoir observé aucun changement important dans les activités de retrait au cours des journées qui ont suivi la promulgation de la Loi sur les mesures d’urgence, tout en mentionnant qu’il aurait été utile d’obtenir des renseignements plus clairs du gouvernement et/ou des autorités compétentes dès le départ.

De même, la Cheffe nationale de l’Assemblée des Premières Nations, RoseAnne Archibald, a souligné qu’elle n’a pas été convenablement avisée des mesures d’urgence et qu’il devrait y avoir beaucoup plus d’échanges avec les Premières Nations sur les répercussions profondes de la Loi et de son invocation. La Cheffe nationale a ajouté que bien qu’elle « apprécie beaucoup la relation qu’[elle a] tissée avec le ministre Miller, … donner un préavis d'un jour à la cheffe nationale n'est pas acceptable. Dans ce cas, il doit absolument y avoir des processus plus exhaustifs en place quand il est question des défenseurs des droits des Premières Nations relatifs aux terres et à l'eau. »

En ce qui concerne la discrétion donnée aux institutions financières quant aux comptes à geler, l’Association canadienne des coopératives financières a ajouté que ses membres auraient aimé obtenir plus de précisions du gouvernement à cet égard afin d’empêcher une application inégale du Décret.

La GRC a dit n’avoir eu aucune discussion avec les institutions financières sur les méthodes qu’elles allaient utiliser pour geler les comptes et les gérer et que les seules discussions ont portées sur la façon dont l’information serait communiquée à celles-ci. Elle a aussi dit que, en ce qui concerne les mesures d’urgence, ses communications avec le gouvernement avaient lieu à divers niveaux, avec la commissaire et à partir de plusieurs programmes gouvernementaux.

Wealthsimple et Newton Crypto Ltd ont aussi dit qu’elles n’ont pas profité du même niveau de communication avec le ministère des Finances que les banques canadiennes et qu’elles ont eu beaucoup de mal à interpréter le Décret; elles ont cependant eu l’impression que certains avis de la GRC ont été utiles pour l’application du Décret. Wealthsimple a ajouté que le gouvernement devrait accroître ses efforts de communication avec les entreprises autres que les grandes institutions financières, étant donné que des millions de Canadiens possèdent maintenant des cryptomonnaies. La GRC a indiqué que des instructions supplémentaires devraient être données aux institutions financières relativement à ce qu’il faut faire avec les cryptomonnaies une fois qu’elles ont été gelées, à savoir lorsque leur valeur fluctue.

L’Association canadienne des coopératives financières a fait observer que, les institutions financières gérant leurs propres portefeuilles de risques en fonction de leurs relations avec leurs clients, toute indication du gouvernement sur la façon dont pourrait être utilisée à l’avenir l’information recueillie et reçue pendant que le Décret était en vigueur devrait offrir une certaine souplesse. Elle a indiqué que cela s’applique particulièrement aux coopératives de crédit, qui sont souvent des organisations de plus petite taille entretenant des relations plus étroites avec leurs clients.

Enfin, le ministère des Finances a indiqué que les compagnies d’assurance n’ont pas reçu d’instructions écrites au sujet de la suspension des polices d’assurance automobile; quant à lui, le CANAFE a déclaré avoir reçu l’information nécessaire en ce qui a trait à la conformité et aux entreprises qui seraient obligées de s’inscrire auprès de lui.

Chapitre 8 : Application de la loi

Contexte

Pendant la période durant laquelle le Décret était en vigueur, toute institution financière était tenue de communiquer sans délai, au commissaire de la GRC ou au directeur du Service canadien du renseignement de sécurité, le fait qu’elle croyait que des biens qui étaient en sa possession ou sous son contrôle appartenaient ou étaient détenus par une personne qui participait à des activités interdites ou tout renseignement portant sur une transaction, réelle ou projetée, mettant en cause ces biens. De plus, toute institution fédérale, provinciale ou territoriale pouvait communiquer des renseignements au responsable d’une institution financière, si elle était convaincue que les renseignements aideraient à l’application du Décret.

Le Décret ne contient aucune disposition d’exécution et par conséquent, aucune accusation n’a été déposée par la GRC en vertu de ce décret.

Déclarations des témoins

Au sujet de l’application des lois, les témoignages ont porté particulièrement sur l’intervention de la GRC, le champ d’application de la Loi sur les mesures d’urgence, la collecte de renseignements et leur point de vue en ce qui a trait à la nécessité d’invoquer la Loi.

Intervention de la Gendarmerie Royale du Canada

Lors de son témoignage, la GRC a affirmé qu’il était clair qu’au cours des trois semaines qui ont précédé le déclenchement de la Loi sur les mesures d’urgence, le Service de police d’Ottawa avait compétence sur la manifestation qui avait lieu au centre-ville d’Ottawa. Dans ce contexte, la GRC a indiqué au Comité que pendant cette période, son rôle a été de fournir des conseils et du soutien au gouvernement fédéral, sans intervenir davantage. La GRC a affirmé avoir émis certaines recommandations au gouvernement, mais ne pas avoir demandé que la Loi sur les mesures d’urgence soit invoquée.

La GRC a déclaré au Comité que l’inquiétude et la surveillance étaient omniprésentes, que les barrages routiers risquaient de se multiplier à l’échelle du pays et qu’elle a suivi de près la situation au centre-ville d’Ottawa et au pont Ambassadeur à Windsor, en Ontario, à Coutts, en Alberta, et à Emerson, au Manitoba.

Champ d’application de la Loi sur les mesures d’urgence

Sans pouvoir offrir de réponse précise, la GRC a dit au Comité que dès l’adoption de la Loi sur les mesures d’urgence, elle l’a examinée et s’est interrogée sur la façon de l’appliquer ainsi que d’autres mesures. Selon la GRC, le champ d’application de la Loi était vraiment limité aux personnes, aux entités, qui ont influencé les manifestations et qui étaient très actives ainsi qu’aux camionneurs et les entreprises qui refusaient de quitter le centre-ville d’Ottawa. La GRC a déclaré au Comité qu’elle a appliqué la Loi telle qu’elle a été adoptée, et que les méthodes qu'elle a employées avaient pour seul but de dégager le centre-ville d’Ottawa le plus pacifiquement possible. Pour sa part, le ministère des Finances a réitéré que l’objectif des mesures financières était uniquement de s’assurer que les gens cessent de financer des activités illégales, et non pas de répondre à une menace permanente pour la sécurité nationale.