PACP Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

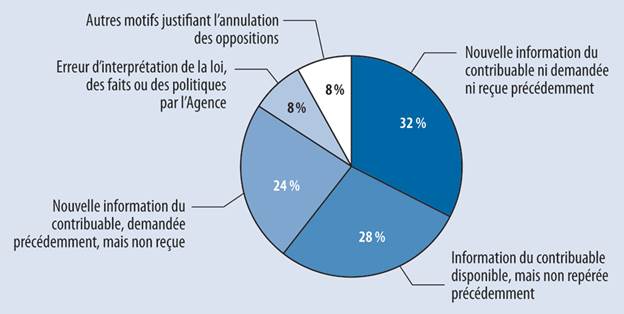

« RAPPORT 2 – LES OPPOSITIONS EN MATIÈRE D’IMPÔT SUR LE REVENU – AGENCE DU REVENU DU CANADA », RAPPORTS DE L’AUTOMNE 2016 DU VÉRIFICATEUR GÉNÉRAL DU CANADAINTRODUCTIONA. Processus d’oppositionSelon le Bureau du vérificateur général du Canada (BVG), Le régime fiscal du Canada se distingue par le fait que ce sont les contribuables qui produisent eux-mêmes leurs déclarations de revenus. Ce régime est assujetti à des lois fiscales, notamment la Loi de l’impôt sur le revenu. Une fois que les contribuables ont soumis leur déclaration de revenus à l’Agence du revenu du Canada [l’ARC ou l’Agence], celle-ci produit un avis de cotisation qui vient modifier ou non la déclaration de revenus. L’Agence peut également émettre un avis de nouvelle cotisation à une date ultérieure, et ce, pour différentes raisons. À titre d’exemple, une nouvelle cotisation peut être produite lorsque l’Agence constate que des revenus d’emploi n’ont pas été communiqués dans les déclarations de revenus, ou encore à la suite de l’audit d’une déclaration de revenus. En outre, l’Agence peut émettre un avis de détermination en raison de questions comme l’admissibilité du contribuable au crédit d’impôt pour personnes handicapées[1]. Les contribuables qui ne sont pas d’accord avec la cotisation émise par l’Agence à la suite de leur déclaration de revenus peuvent communiquer avec l’Agence pour présenter des renseignements nouveaux ou supplémentaires ou demander un examen approfondi de leurs cotisations. Ils ont aussi le droit de présenter des oppositions[2]. L’Agence gère le processus d’opposition par l’intermédiaire de sa Direction générale des appels. Ses décisions « en ce qui concerne les oppositions reposent sur des examens impartiaux des faits pertinents et des lois applicables[3] ». « Si les contribuables n’acceptent pas les décisions de l’Agence, ils peuvent interjeter appel auprès de la Cour canadienne de l’impôt, puis de la Cour d’appel fédérale et, enfin, de la Cour suprême du Canada[4] ». B. Rôles et responsabilitésL’ARC « voit à l’application des lois et des règlements qui concernent l’impôt sur le revenu. Son mandat consiste à administrer les impôts, les avantages et les programmes connexes et à vérifier que les contribuables respectent la Loi de l’impôt sur le revenu et les lois connexes au nom des gouvernements au Canada[5] ». Selon le BVG : Au paragraphe 165(3), la Loi de l’impôt sur le revenu prescrit ce qui suit : ‟Sur réception de l’avis d’opposition, le ministre, avec diligence, examine de nouveau la cotisation et l’annule, la ratifie ou la modifie ou établit une nouvelle cotisation. Dès lors, il avise le contribuable de sa décision par écrit”[6]. Lorsque les contribuables n’acceptent pas la décision de l’Agence en ce qui concerne leur opposition et décident d’interjeter appel devant les tribunaux, le ministère de la Justice est chargé de défendre les cotisations de l’Agence devant ces tribunaux[7]. Selon le BVG, si la décision du tribunal soulève des questions fiscales potentiellement litigieuses ou a des répercussions importantes sur les revenus fiscaux, l’Agence collabore avec le ministère des Finances Canada pour déterminer si elle interjettera appel de la décision du tribunal. Le cas échéant, l’Agence indique au ministère des Finances Canada si des modifications législatives devraient être considérées. La responsabilité de proposer des changements à la Loi de l’impôt sur le revenu revient au ministère des Finances Canada[8]. À l’automne 2016, le BVG a publié un audit de performance dont l’objectif consistait à déterminer si l’ARC « gérait de manière efficiente le processus d’opposition en matière d’impôt sur le revenu[9] ». Le 20 mars 2017, le Comité permanent des comptes publics de la Chambre des communes (le Comité) a tenu une audience sur cet audit[10]. Il a rencontré, du BVG, Mme Nancy Cheng, vérificatrice générale adjointe, et M. Jean Goulet, directeur principal. L’ARC était aussi représentée par M. Bob Hamilton, commissaire du revenu et premier dirigeant, et Mme Mireille Laroche, sous-commissaire adjointe, Direction générale des appels[11]. CONSTATATIONS ET RECOMMANDATIONSMme Nancy Cheng, vérificatrice générale adjointe du BVG, a informé le Comité qu’au 31 mars 2016, « la liste des oppositions non réglées s’élevait à presque 172 000, totalisant plus de 18 milliards de dollars d’impôts[12] ». M. Bob Hamilton, commissaire du revenu et premier dirigeant de l’ARC, a souligné que seulement 0,1 % des 66 millions de dossiers évalués chaque année font l’objet d’oppositions et que « 8 % de ces oppositions concernent la possibilité d’une mauvaise application par l’Agence des lois, des faits ou des politiques[13] ». A. Traitement des oppositionsLe BVG a « examiné si le processus d’opposition avait favorisé le traitement en temps opportun des oppositions en matière d’impôt sur le revenu[14] ». a. Communication des délais prévusSelon le BVG, Lorsque l’Agence reçoit un avis d’opposition, elle entre des données comme les dates clés et le niveau de complexité de l’opposition dans un système d’information. Ensuite, l’Agence envoie un accusé réception par écrit au contribuable pour l’informer qu’elle a reçu son avis d’opposition, ajoute le dossier à la liste des oppositions à régler, et attend qu’un agent des appels soit disponible pour examiner le dossier[15]. Bien que le BVG ait constaté que « l’accusé de réception indiquait au contribuable les délais prévus avant qu’un agent ne communique avec lui, cet accusé de réception ne mentionnait pas combien de temps serait nécessaire, en moyenne, pour résoudre l’opposition. Cette information n’était pas non plus accessible au public[16] ». Ainsi, « [a]u moment de présenter son opposition, le contribuable ne savait [pas] combien de temps il faudrait en moyenne à l’Agence pour la résoudre[17] ». C’est pourquoi le BVG a recommandé à l’ARC de « communiquer aux contribuables les délais prévus pour résoudre leur opposition » et de déterminer ces derniers selon le niveau de complexité des oppositions[18]. En réponse à cette recommandation, l’ARC a indiqué qu’elle « communique actuellement les délais estimés pour la communication avec le contribuable et le début du travail lié à son opposition au moyen d’un accusé de réception[19] ». Ces renseignements « seront améliorés afin de fournir un délai estimé plus précis quant à la réception d’une réponse définitive sur les oppositions », et les « délais établis et actuels liés à la complexité commenceront à être partagés avec le grand public sur le site Web de l’Agence » d’ici le 31 mars 2017[20]. Enfin, l’ARC « précisera, sur son site Web externe, les étapes à suivre pour résoudre les différends des contribuables, incluant l’exigence de fournir tout renseignement pertinent[21] ». Selon le plan d’action de l’ARC, ces mesures seront achevées d’ici le 31 décembre 2017[22]. Ainsi, le Comité recommande : RECOMMANDATION 1 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada confirme par écrit au Comité permanent des comptes publics de la Chambre des communes qu’elle a publié, sur son site Web, une norme de service sur le règlement des oppositions à complexité faible et moyenne et qu’elle lui décrive les renseignements offerts sur les objections à complexité élevée. b. Gestion de l’arriéré grandissantLa Direction générale des appels de l’ARC « a enregistré une croissance soutenue du nombre d’oppositions présentées par les contribuables. Les représentants de l’Agence ont indiqué [au BVG] que cette croissance résultait à la fois des mesures prises par les contribuables, et des efforts déployés par l’Agence pour recenser les contribuables qui ne payaient pas les montants appropriés d’impôt sur leurs revenus et leur émettre de nouvelles cotisations[23] ». Le BVG a « constaté que le taux de croissance du nombre des oppositions dépassait de loin celui des ressources que l’Agence leur consacrait » : la liste des oppositions non réglées en matière d’impôt a augmenté de 171 %, tandis que le nombre d’employés chargés de les résoudre n’a augmenté que de 14 %[24]. Selon le BVG, « cette hausse considérable du nombre d’oppositions non réglées [a] nui à la capacité de l’Agence de traiter les oppositions en temps opportun[25] ». Ainsi, le BVG a recommandé à l’ARC d’« élaborer et [de] mettre en œuvre un plan d’action assorti d’échéances et de cibles précises pour réduire l’arriéré des oppositions non réglées et ainsi le ramener à un niveau raisonnable[26] ». L’ARC a répondu qu’elle « a identifié certains secteurs présentant des retards dans le processus d’opposition et élaborera une stratégie visant à réduire les arriérés d’oppositions non réglées qui optimisera ses processus et ses ressources disponibles afin de répondre aux contribuables en temps opportun[27] ». Dans son plan d’action, l’ARC a indiqué que, d’ici le 31 mars 2018, l’arriéré d’oppositions non traitées qui ne sont pas liées aux groupes sera réduit « grâce à l’augmentation des efficiences et de l’innovation suite à l’utilisation efficiente des ressources disponibles[28] ». L’ARC réduira aussi les « arrivages d’oppositions invalides […] grâce à la communication externe améliorée moyennant la correspondance de l’ARC et l’information sur le site Web[29] ». M. Hamilton a reconnu que la réduction de l’arriéré d’oppositions revêt une très grande importance, puisque l’ARC tente de trouver une façon d’améliorer les services qu’elle offre aux Canadiens et que, pour le moment, chaque nouvelle opposition s’ajoute à l’arriéré[30]. Il a en outre expliqué que les dossiers de groupe représentent 55 % de l’arriéré de l’ARC et que ces dossiers détournent des ressources des oppositions régulières, car leur traitement peut prendre des années : Lorsqu’une décision est rendue, l’Agence utilise un processus simplifié pour régler ces oppositions collectives, mais elle doit détourner des ressources des oppositions régulières pour y arriver. Il y a donc eu une incidence négative sur le rendement global de l’Agence. L’Agence accorde la priorité à la réduction de son inventaire d’oppositions régulières, qui se composent de diverses difficultés et de divers enjeux. Alors que nous établissons nos plans d’action, nous consultons les ministères et les autres administrations fiscales qui ont été confrontés à des défis semblables en matière d’inventaire et nous essayons de tenir compte de leurs pratiques exemplaires[31]. À la lumière de ce témoignage, le Comité recommande ce qui suit : RECOMMANDATION 2 Que, d’ici le 1er septembre 2017, l’Agence du revenu du Canada présente au Comité permanent des comptes publics de la Chambre des communes un objectif clair sur la réduction de son arriéré d’oppositions pour la période allant du 31 mars 2016 au 31 mars 2018, et qu’elle rende compte de la réduction réelle de l’arriéré au plus tard le 30 avril 2018. c. Délais de traitement et justification des retardsDes représentants de l’Agence ont expliqué au BVG « que le traitement des oppositions était souvent retardé parce qu’il manquait des renseignements essentiels pour pouvoir régler les avis d’opposition provenant des contribuables[32] ». Selon le BVG : Dans la plupart des cas, l’agent des appels était le premier intervenant à déterminer que certains renseignements étaient manquants et à les demander au contribuable. Cependant, la plupart des oppositions n’avaient été assignées à des agents des appels que plusieurs mois après leur réception, ce qui a retardé la demande de renseignements au contribuable[33]. Lorsqu’il a examiné toutes les oppositions réglées, le BVG a constaté « qu’il avait fallu cinq ans ou plus à l’Agence pour résoudre environ 79 000 oppositions, dont 76 000 étaient des dossiers de groupe. […] De ce nombre, 7 800 oppositions, dont 7 400 étaient des dossiers de groupe, ont été réglées au bout de dix ans ou plus[34] ». À la lumière de ces constatations, le BVG est d’avis que « l’Agence ne s’est pas acquittée de son mandat d’examiner en temps opportun les oppositions en matière d’impôt sur le revenu[35] ». C’est pour cette raison que le BVG a recommandé à l’ARC d’« effectuer un examen complet du processus d’opposition pour recenser et mettre en œuvre les améliorations qui lui permettraient de résoudre les oppositions en temps plus opportun[36] ». En réponse à cette recommandation, l’ARC a indiqué qu’à compter de l’automne 2016, elle « effectuera un examen du processus d’opposition en tenant compte des améliorations continues planifiées et des suggestions reçues des agents des appels pendant l’exercice 2015‑2016, dans le but de déterminer et résoudre les retards du processus, tout en considérant les ressources disponibles[37] ». De plus, à compter de l’exercice 2017‑2018, « dans le cadre de l’étape initiale de réception et de l’examen préliminaire de sélection des oppositions, on communiquera au besoin avec les contribuables afin qu’ils fournissent tout renseignement manquant pour s’assurer que le dossier soit complet lorsque celui-ci est attribué aux fins de règlement[38] ». Selon le plan d’action de l’ARC, ces mesures seront achevées d’ici le 30 avril 2018[39]. M. Hamilton a aussi informé le Comité qu’au titre de son nouveau processus, l’ARC communiquera « avec les contribuables ou leurs représentants dans les 30 jours suivant la présentation d’une opposition pour leur demander tout renseignement manquant[40] ». Il a en outre ajouté que cela « permettra d’avoir un processus de règlement plus rapide », car « les dossiers seront complets et pourront être traités une fois attribués à un agent[41] ». Ainsi, le Comité recommande ce qui suit : RECOMMANDATION 3 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada présente au Comité permanent des comptes publics de la Chambre des communes les principaux résultats de son examen du processus d’opposition et explique clairement comment elle les a utilisés pour améliorer le règlement en temps opportun des oppositions. B. Mesure du caractère opportun des activitésLe BVG a « examiné si les indicateurs de rendement de l’Agence et les cibles connexes étaient cohérents et exhaustifs, et si les résultats obtenus brossaient un tableau exact du laps de temps moyen pendant lequel les contribuables attendaient une décision concernant leur opposition[42] ». Il a aussi « examiné si ces indicateurs fournissaient de l’information suffisante aux contribuables et au Parlement sur le rendement de l’Agence[43] ». a. Définition de « en temps opportun »Le BVG a constaté que l’Agence n’avait pas « défini ce qu’elle considérait comme un délai raisonnable pour régler les oppositions[44] ». « En l’absence d’une définition concrète de l’expression ‟en temps opportun”, [le BVG a] comparé le rendement de l’Agence à celui d’autres administrations fiscales semblables dans d’autres pays pour déterminer si les délais de traitement de l’Agence étaient comparables et raisonnables[45] » et a constaté ce qui suit : Selon une étude comparative internationale [disponible en anglais seulement] (données de 2009) publiée en 2011 par l’agence du revenu du Royaume-Uni (la HM Revenue and Customs), parmi les sept pays visés par l’étude, le Canada était celui qui mettait le plus de temps à régler les oppositions. En effet, le Canada mettait en moyenne 276 jours à régler les oppositions comparativement à 70 jours, en moyenne, pour les six autres pays [Australie, France, Pays‑Bas, Nouvelle-Zélande, Afrique du Sud et Royaume-Uni][46]. Ainsi, le BVG a recommandé à l’ARC de « définir ce qu’elle entend par ‟examen en temps opportun” pour le règlement d’une opposition. Elle pourrait s’informer auprès d’autres organisations comparables pour l’aider à déterminer ce qui serait un délai raisonnable[47] ». L’ARC a répondu qu’elle publiera une norme sur le règlement des oppositions de faible complexité (60 % des arrivages annuels d’oppositions); il s’agira de répondre aux contribuables dans un délai de 180 jours, et ce, 80 % du temps[48]. Au fur et à mesure que les processus font l’objet de changement et que des gains d’efficience sont réalisés, elle a aussi l’intention d’améliorer cette norme de service en fonction des ressources disponibles[49]. En outre, elle mettra en place une mesure pour le règlement rapide des oppositions à complexité moyenne, lesquelles représentent 35 % de l’arrivage, d’ici la fin de l’exercice 2016-2017 et publiera cette mesure au cours de l’exercice 2017-2018[50]. Enfin, l’ARC « continuera à surveiller les dossiers de grande complexité afin de veiller à ce que le temps de règlement soit proportionné à la complexité des oppositions[51] ». Interrogé sur le piètre rendement du Canada dans l’étude comparative internationale portant sur le temps nécessaire pour régler les oppositions en matière d’impôt et réalisée par l’agence du revenu du Royaume-Uni en 2011, M. Hamilton a répondu que les six autres pays choisis disposent probablement d’un meilleur processus de règlement que le Canada, tout laissant entendre, sans donner d’exemples précis, qu’il pourrait y avoir des lacunes dans la façon dont l’étude mesure le caractère opportun du processus de règlement des oppositions dans chaque pays[52]. À la lumière de ce témoignage, le Comité recommande ce qui suit : RECOMMANDATION 4 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada justifie au Comité permanent des comptes publics de la Chambre des communes sa définition de règlement en temps opportun d’une opposition en fonction de son niveau de complexité et explique en quoi cette définition se compare à celle d’administrations fiscales semblables d’autres pays. b. Rapports externesLe BVG a constaté que les « rapports externes de l’Agence ne fournissaient pas suffisamment d’information pour permettre une évaluation du rendement. Même si l’Agence disposait d’indicateurs et de cibles relativement au nombre de jours requis pour régler une opposition, ceux-ci ne permettaient pas de mesurer toutes les étapes du processus[53] ». Mme Cheng a insisté sur le fait que « [s]ans information complète et exacte sur le temps mis par l’Agence pour traiter une opposition, les contribuables ne peuvent pas déterminer combien de temps ils devront attendre pour obtenir une décision. De plus, l’Agence ne peut pas savoir si elle accomplit mieux ou moins bien son mandat visant à examiner les oppositions en temps opportun[54] ». Le BVG a donc recommandé à l’ARC : [de] modifier ses indicateurs de rendement afin de pouvoir évaluer avec exactitude si elle s’acquitte de son mandat d’effectuer ses examens en temps opportun et de faire rapport à cet égard. Ces indicateurs devraient inclure toutes les étapes du processus à compter de la date à laquelle l’opposition a été présentée par le contribuable, et ils devraient être uniformes d’une année à l’autre de manière à ce que l’Agence puisse dégager des tendances et évaluer son rendement au fil du temps. L’Agence devrait également rendre compte de ces indicateurs, des cibles connexes et de ses résultats au Parlement et les communiquer aux contribuables[55]. En réponse à cette recommandation, l’ARC a indiqué qu’elle « introduit actuellement de nouveaux indicateurs pour l’examen opportun des oppositions », qui seront compris dans son Rapport ministériel sur le rendement[56]. Aussi, elle « publiera une description de la complexité des oppositions sur son site Web d’ici la fin de » 2016[57]. Enfin, elle « examinera et modifiera ses procédures internes afin de mesurer le délai total au cours duquel l’opposition était sous son contrôle, dans le but de fournir aux contribuables une représentation plus complète du temps requis pour régler une opposition au moyen de son site Web, et ce, d’ici la fin de l’exercice 2016-2017[58] ». M. Hamilton a donné l’assurance au Comité que les nouveaux indicateurs de rendement de l’ARC « correspondront mieux au délai réel requis pour examiner les oppositions des contribuables[59] ». Afin de veiller à ce que l’ARC mette en œuvre ses nouveaux indicateurs de rendement, comme elle l’a promis, le Comité recommande ce qui suit : RECOMMANDATION 5 Que, d’ici le 1er septembre 2017, l’Agence du revenu du Canada confirme par écrit au Comité permanent des comptes publics de la Chambre des communes qu’elle a publié, dans son Rapport sur les résultats ministériels, ses nouveaux indicateurs de rendement et que ceux-ci tiennent compte de la durée totale pendant laquelle une opposition se trouve entre ses mains. c. Erreurs de donnéesLe BVG a « constaté que le système d’information de l’Agence ne comportait pas suffisamment de contrôles pour assurer l’intégrité des données. Par exemple, il était possible d’entrer une date de règlement d’une opposition antérieure à la date de la réception de l’opposition sans que le système ne signale l’erreur. Pour certaines oppositions, la date consignée pour la réception de l’avis d’opposition était postérieure à la date à laquelle l’agent des appels avait été affecté au dossier[60] ». Les représentants de l’Agence ont aussi informé le BVG « qu’il y avait des erreurs de code et des incohérences dans les données en ce qui concerne les renvois à l’administration centrale et au service des litiges »; c’est pourquoi le BVG n’a « pas pu déterminer combien de dossiers les agents des appels avaient dû renvoyer pour obtenir des conseils auprès de l’administration centrale ou un avis juridique[61] ». Le BVG a donc recommandé à l’ARC d’« ajouter des contrôles adéquats à son processus d’opposition et à ses systèmes d’information pour assurer l’intégrité de ses données[62] ». En réponse à cette recommandation, l’ARC a déclaré qu’elle était : déterminée à s’assurer que les améliorations qui doivent être apportées à l’intégrité des données contenues dans son système d’information [sont] recensées et intégrées au processus d’entretien régulier du système. Les nouvelles validations de données seront intégrées au système actuel au cours des prochains cycles de lancement qui auront lieu à l’automne 2016, en mai 2017 et dorénavant. De plus, les améliorations aux instructions détaillées destinées aux agents sur la saisie de données seront communiquées et surveillées[63]. L’ARC a aussi indiqué qu’elle est en train d’élaborer « une proposition de modernisation des systèmes qui traitera des lacunes cernées en matière de besoins en données et de validations, et qui assurera un lien entre les autres systèmes de l’Agence, ce qui entraînera conséquemment la réduction du besoin associé aux exigences de la saisie manuelle et le renforcement de l’intégrité globale des données[64] ». Enfin, elle « s’assurera également que les contrôles procéduraux existants [sont] clairement communiqués aux agents des appels, que les contrôles supplémentaires nécessaires soient identifiés, et elle surveillera l’efficacité de ces contrôles[65] ». Interrogée sur les erreurs de données de l’ARC, Mme Mireille Laroche a indiqué que des champs non obligatoires étaient laissés vides, car le système permet aux employés de le faire et de les traiter quand même : Je pense que si un agent des appels ou un fonctionnaire veut accélérer le processus, il considère que le champ n’est pas obligatoire; le système lui permet de le faire. Il est vrai que cela nuit à notre capacité d’analyse et de reddition de comptes à ce sujet. Nous préparions autrefois des rapports sur les données, mais ils n’étaient pas vraiment efficaces, compte tenu de la manière dont nous procédions. Nous avons donc amélioré le processus en décembre et nous observons déjà des résultats notables parce que nous nous assurons que nos fonctionnaires sont tenus responsables des erreurs et les corrigent. Comme le commissaire l’a fait remarquer, les problèmes d’intégrité des données ont décru de 41 % au fil des mois. Nous nous occupons aussi des systèmes, puisque le vérificateur général a fait remarquer qu’un système permet aux dates de ne pas être en ordre. Nous nous sommes attaqués au problème à l’automne et nous lancerons une mise à jour du système qui contribuera à atténuer le problème et à réduire le nombre d’incidents[66]. Afin de vérifier si les systèmes et processus d’opposition de l’ARC disposent des contrôles appropriés pour assurer l’exactitude des données, le Comité recommande ce qui suit : RECOMMANDATION 6 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada présente au Comité permanent des comptes publics de la Chambre des communes un rapport décrivant les contrôles qu’elle a ajoutés à ses systèmes et processus d’opposition, ainsi que les directives détaillées sur la saisie de données qu’elle a remises aux fonctionnaires pour assurer l’exactitude des données. Le rapport devrait aussi décrire comment l’Agence assurera la surveillance régulière de l’efficacité de ces mesures. C. Raisons pour lesquelles les décisions rendues sont favorables aux contribuablesLe BVG a « examiné les raisons pour lesquelles les décisions relatives aux oppositions étaient en faveur des contribuables[67] ». Il a constaté que « 65 % des oppositions examinées ont donné lieu à une décision en faveur des contribuables, en tout ou en partie[68] » et que, « dans de nombreux cas, les oppositions avaient été acceptées en tout ou en partie parce que le contribuable avait fourni des renseignements additionnels pour étayer son opposition[69] ». La figure 1 ci-dessous « présente la ventilation des raisons pour lesquelles les cotisations ont été annulées au cours de la période de cinq ans s’étant terminée le 31 mars 2016[70] ». Figure 1 – Ventilation des raisons pour lesquelles les cotisations ont été annulées au cours de la période de cinq ans s’étant terminée le 31 mars 2016

Source : Bureau du vérificateur général du Canada, BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, Pièce 2.5 M. Hamilton a expliqué que le nombre de cotisations annulées pouvait être réduit grâce à la combinaison de deux facteurs : Le premier, il s’agit pour le contribuable de présenter l’information au bon moment plutôt qu’à l’étape de l’appel. Deuxièmement, il s’agit pour nous de savoir que nous avons besoin de l’information et de poser la question plus tôt, ou de nous rendre compte du fait que l’information existe quelque part. Si l’on regarde les données, dans 32 % des cas, c’est qu’on a obtenu de nouvelles informations de la part des contribuables qui n’avaient été ni demandées ni reçues précédemment. C’est une part importante. Ensuite, dans presque 30 % des cas, l’information n’avait pas été repérée précédemment. De quoi parle-t-on exactement? Nous allons nous pencher là-dessus. Dans presque le quart des cas, il s’agit de nouveaux renseignements qui avaient été demandés précédemment, mais qui n’avaient pas été reçus. Cela représente une part assez considérable. Ensuite, dans environ 8 % des cas, l’agent des appels était d’avis que l’auditeur avait mal appliqué la loi. On parle de 8 %; il s’agit encore d’un chiffre positif, mais je crois que les trois premières catégories suffisent à nous permettre de trouver une meilleure façon d’obtenir l’information au bon moment. J’ai bon espoir à cet égard[71]. Mme Cheng a attiré l’attention du Comité sur le fait que, lorsque le contribuable paye ses impôts immédiatement et que l’Agence met beaucoup de temps à lui donner raison, cela engage des coûts non seulement pour le contribuable, mais pour l’ensemble de l’économie[72]. Elle a ensuite laissé entendre que l’« annulation des décisions sur les cotisations dans le cadre du processus d’opposition ou d’appel devant les tribunaux peut indiquer des problèmes dans les cotisations initiales ou les examens postérieurs de l’Agence[73] ». À la lumière de ces constatations, le BVG a recommandé que l’ARC examine « les motifs justifiant le règlement des oppositions en faveur des contribuables afin de trouver des moyens de résoudre les questions litigieuses avant que des oppositions soient présentées[74] ». En réponse à cette recommandation, l’ARC « s’est engagée à analyser les raisons pour lesquelles les cotisations sont rejetées, dans le but de déterminer les occasions d’améliorer les services qu’elle fournit aux Canadiens[75] ». Elle a « formalisé son processus de rétroaction introduit suivant la vérification de 2012, en collaboration avec les secteurs de cotisation et de vérification. Les rapports trimestriels, lesquels contiendront les raisons des décisions d’opposition, seront communiqués aux secteurs de vérification et de cotisation à compter du troisième trimestre de 2016‑2017[76] ». Selon l’ARC, le « processus formalisé permettra de cerner des possibilités d’amélioration des processus, de la documentation et de la formation nécessaires, ainsi que d’améliorer les services offerts aux contribuables moyennant des communications ou des correspondances transparentes[77] ». Le Comité recommande donc ce qui suit : RECOMMANDATION 7 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada présente au Comité permanent des comptes publics de la Chambre des communes un rapport décrivant les occasions de règlement des problèmes avant que des oppositions soient présentées, occasions que l’Agence a cernées lors de son examen des raisons pour lesquelles les décisions rendues sont favorables aux contribuables. Le rapport devrait aussi expliquer comment l’Agence a pleinement tiré parti de chacune de ces occasions pour améliorer les services offerts aux Canadiens. D. Communication d’information avec les intervenants de l’AgenceLe BVG a « examiné si l’Agence du revenu du Canada avait communiqué l’information de façon adéquate à tous les intervenants prenant part aux processus d’établissement des cotisations et d’opposition[78] ». Il a constaté que l’ARC « avait communiqué peu d’information sur les décisions en matière d’oppositions aux répartiteurs de l’impôt qui avaient auparavant examiné les dossiers des contribuables[79] ». Selon lui, cette « lacune en matière de partage de l’information a fait en sorte que les répartiteurs de l’impôt précédents ont manqué des possibilités de tirer des leçons et d’améliorer leurs pratiques[80] ». Le BVG a donc recommandé à l’ARC de « s’assurer que les décisions relatives aux oppositions et aux appels sont communiquées au sein de l’Agence afin que les personnes chargées d’établir les cotisations puissent se servir de cette information pour améliorer ce processus à l’avenir[81] ». En réponse à cette recommandation, l’ARC a indiqué qu’elle a, au début de l’exercice 2016-2017, officialisé le processus de rétroaction et [qu’elle] continue de renforcer la collaboration continue entre les directions générales de vérification et de cotisation, les régions et la Direction générale des appels en ce qui a trait à l’analyse des résultats des oppositions et des appels. Cette collaboration inclut le recours à divers mécanismes comme la production de rapports et l’analyse régulières, les discussions structurées sur les enjeux et la mise en œuvre de plans d’action pour aborder les secteurs d’amélioration déterminés[82]. En outre, elle a déclaré qu’elle était : en train de prendre des mesures pour renforcer sa pratique de communiquer des renseignements d’entreprise découlant des processus d’opposition et d’appel. Ces mesures permettront de renforcer la surveillance des tendances pouvant entraîner le règlement d’enjeux liés aux politiques, aux lois et aux procédures au sein de la Direction générale des appels et des secteurs de vérification et de cotisation, améliorant ainsi les services offerts aux contribuables[83]. Enfin, M. Hamilton a indiqué que l’ARC avait « obtenu de bons résultats dans le cadre de la boucle de rétroaction liée au crédit d’impôt pour personnes handicapées, ce qui a entraîné une baisse considérable du nombre d’oppositions présentées en 2016‑2017 et une hausse du pourcentage des cotisations confirmées[84] ». Le Comité recommande donc ce qui suit : RECOMMANDATION 8 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada présente au Comité permanent des comptes publics de la Chambre des communes un rapport soulignant les mesures concrètes qu’elle a mises en œuvre pour veiller à ce que les décisions sur les oppositions et les appels circulent au sein de l’Agence, de sorte que les personnes préparant les cotisations puissent utiliser cette information pour améliorer les futures cotisations. AMÉLIORATION DE LA PRESTATION DES SERVICES ET DE L’EXPÉRIENCE DES CLIENTSQuestionné sur la piètre prestation des services de l’ARC et la mauvaise expérience que les contribuables ont avec elle, M. Hamilton a répondu que « le premier ministre a confié à la ministre [du Revenu national] le mandat plutôt clair d’améliorer le service que l’Agence offre aux Canadiens[85] ». Il a ensuite reconnu que même si les 40 000 employés de l’Agence essaient vraiment de servir les Canadiens pour le mieux, ils pourraient faire mieux[86]. Par exemple, il a mentionné que l’ARC mesurera le temps requis pour traiter une opposition du point de vue du contribuable, demandera des renseignements supplémentaires au besoin et utilisera un langage plus simple dans sa correspondance[87]. À l’avenir, l’ARC pensera « davantage à ce qui convient au contribuable, au lieu de penser simplement à ce qui [lui] convient[88] ». Interrogé sur le contenu de certaines lettres d’électeurs mécontents des services de l’ARC et de leur expérience en tant que client, M. Hamilton a indiqué qu’il ne pouvait pas formuler des observations à propos de chaque cas et que la plupart des lettres qu’il reçoit de contribuables sont plus souvent négatives que positives[89]. Il a poursuivi ainsi : Nous essayons de veiller à utiliser tous les renseignements dont nous disposons. Il est certainement arrivé dans le passé qu’un membre de l’organisation, qui s’occupait d’un contribuable, n’ait pas accès aux renseignements que quelqu’un d’autre possédait dans un autre secteur de l’organisation. Nous nous efforçons de régler ce problème. Nous essayons de relier les silos et d’envisager l’Agence comme un ensemble intégré. […] Deuxièmement, nous voulons nous assurer que, lorsque nous correspondons avec un contribuable, la correspondance est respectueuse et que, d’une façon ou d’une autre, elle aide le contribuable à comprendre la raison pour laquelle nous prenons ces mesures. J’espère que nous ne commettrons pas d’erreurs. Mais, si c’est le cas, elles pourraient être décelées d’une façon constructive et productive. Nous nous efforçons d’examiner notre correspondance et la façon dont nous formons notre personnel. […] Nous pouvons faire mieux, et cela fait partie du mandat que nous tentons d’appuyer pour satisfaire notre ministre. Nous pouvons essayer de réduire au minimum le nombre d’erreurs que nous commettons. Malheureusement, dans une grande organisation où nous traitons un tel nombre de déclarations de revenus, il y aura probablement toujours quelques cas d’erreurs. Toutefois, nous nous employons activement à améliorer le service que nous offrons, à utiliser les meilleurs outils possible, c’est-à-dire le renseignement et la technologie, et à communiquer avec tact[90]. Questionné sur le pourcentage d’employés de l’ARC qui connaît la Charte des droits du contribuable, M. Hamilton a répondu que, selon ce qu’il en sait, tous les employés la connaissent et comprennent qu’elle fait partie des responsabilités de l’ARC[91]. Lorsqu’on lui a demandé si l’ARC pouvait mieux sensibiliser les Canadiens aux stratagèmes fiscaux illégaux, Mme Laroche a répondu que l’Agence « a publié un certain nombre de communiqués au fil des ans pour essayer de sensibiliser les contribuables ». Plus précisément : [e]n 2014, l’ombudsman des contribuables a notamment examiné ce que nous avions fait, puis a formulé des recommandations sur la façon de dissuader les promoteurs d’avoir recours à ces mécanismes et d’en faire la vente. De même, comment pouvons-nous dissuader les contribuables, de sorte qu’ils puissent vraiment reconnaître une situation trop belle pour être vraie et qu’ils évitent d’y participer? Depuis, des efforts ont été déployés pour améliorer les choses, mais nous pourrions probablement aller plus loin, comme le commissaire l’a dit. Des changements législatifs ont modifié les avantages qu’en tirent les promoteurs. Ainsi, toute personne qui utilise un tel stratagème, même si elle se trouve dans la phase d’opposition, doit verser 50 % de la somme qu’elle doit. Cette mesure a bel et bien dissuadé des gens et a eu une incidence sur l’envers de la médaille, à savoir sur la façon dont ces manœuvres sont présentées et vendues aux Canadiens[92]. Lorsqu’on lui a demandé de formuler des observations sur le témoignage de M. Hamilton, Mme Cheng a répondu ce qui suit : Je trouve que ce qu’a dit le commissaire dans sa déclaration préliminaire est très encourageant. Il semble que ces éléments correspondent aux questions qui nous préoccupent. La communication est un aspect très important parce que beaucoup de contribuables attendent des réponses. L’incertitude n’aide pas à la dynamique ou à la confiance. Ce qui concerne la gestion de l’inventaire est absolument essentiel. Nous avions un graphique qui indiquait les changements généraux concernant l’inventaire, mais nous avons également séparé l’arrivage et la capacité de résolution des dossiers. Ces lignes convergeaient, ce qui suppose la possibilité d’un autre pic. Le commissaire et l’Agence vont essayer de régler le problème, et c’est important[93]. Le Comité a examiné le Plan ministériel 2017-2018 de l’ARC pour vérifier si celui-ci avait un indicateur de rendement qui mesurait le niveau de satisfaction global des Canadiens à l’égard de ses services et de leur expérience en tant que client. Il a constaté qu’aucun des 11 indicateurs de rendement[94] de l’ARC ne mesurait cet important paramètre. Puisque le Comité croit fermement qu’il serait utile à l’Agence de se doter d’un indicateur de rendement qui mesure le niveau de satisfaction global des Canadiens à l’égard de ses services et de leur expérience en tant que client pour pouvoir surveiller de façon efficace ses progrès en vue de devenir un organisme plus axé sur les clients et en faire rapport, il recommande ce qui suit : RECOMMANDATION 9 Que, d’ici le 30 avril 2018, l’Agence du revenu du Canada conçoive un indicateur de rendement qui mesure de manière scientifique le niveau de satisfaction global des Canadiens à l’égard de ses services et de leur expérience en tant que client et qu’elle fasse rapport tous les ans des résultats dans son Rapport sur les résultats ministériels. CONCLUSIONLe BVG a conclu que l’ARC « n’avait pas traité les oppositions en matière d’impôt sur le revenu en temps opportun[95] » et « n’avait pas de mesure ni de cible en ce qui a trait au temps que devrait attendre le contribuable avant d’être avisé de la décision relative à son opposition[96] ». Il a aussi conclu que l’ARC « n’avait pas adéquatement analysé ou examiné les décisions relatives aux oppositions et aux appels en matière d’impôt sur le revenu, et l’information sur les résultats des oppositions et les décisions des tribunaux n’avait pas été suffisamment communiquée aux différents intervenants au sein de l’Agence[97] ». Dans le présent rapport, le Comité a formulé huit recommandations visant à s’assurer que l’ARC règle chacun des problèmes cernés dans l’audit du BVG et une recommandation visant à aider l’Agence à surveiller ses progrès en vue de devenir un organisme plus axé sur les clients et à en faire rapport. Les Canadiens méritent de recevoir de bons services en temps opportun et de manière respectueuse, et le Comité est déterminé à faire tout en son pouvoir, dans les limites de son mandat, pour veiller à ce que ce soit exactement ce que l’ARC leur offre. RÉSUMÉ DES MESURES RECOMMANDÉES ET DE LEUR ÉCHÉANCETableau 1 – Résumé des mesures recommandées et de leur échéance

[1] Bureau du vérificateur général du Canada (BVG), « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.1. [2] Ibid., paragr. 2.2. [3] Ibid., paragr. 2.3. [4] Ibid. [5] Ibid., paragr. 2.5. [6] Ibid., paragr. 2.6. [7] Ibid., paragr. 2.7. [8] Ibid. [9] Ibid., paragr. 2.8. [10] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1530. [11] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.8. [12] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1530. [13] Ibid., 1535. [14] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.27. [15] Ibid., paragr. 2.28. [16] Ibid., paragr. 2.30. [17] Ibid. [18] Ibid., paragr. 2.31. [19] Ibid. [20] Ibid. [21] Ibid. [22] Agence du revenu du Canada, Plan d’action détaillé de l’Agence du revenu du Canada, p. 1. [23] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.32. [24] Ibid., paragr. 2.33. [25] Ibid. [26] Ibid., paragr. 2.34. [27] Ibid. [28] Agence du revenu du Canada, Plan d’action détaillé de l’Agence du revenu du Canada, p. 1. [29] Ibid. [30] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1540. [31] Ibid. [32] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.35. [33] Ibid., paragr. 2.36. [34] Ibid., paragr. 2.38. [35] Ibid. [36] Ibid., paragr. 2.39. [37] Ibid. [38] Ibid. [39] Agence du revenu du Canada, Plan d’action détaillé de l’Agence du revenu du Canada, p. 2. [40] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1540. [41] Ibid. [42] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.47. [43] Ibid. [44] Ibid., paragr. 2.48. [45] Ibid., paragr. 2.49. [46] Ibid. [47] Ibid., paragr. 2.50. [48] Ibid. [49] Ibid. [50] Ibid. [51] Ibid. [52] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1645. [53] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.55. [54] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1535. [55] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.57. [56] Ibid. Le gouvernement du Canada a récemment modifié le nom de ce rapport pour Rapport sur les résultats ministériels. [57] Ibid. [58] Ibid. [59] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1545. [60] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.59. [61] Ibid., paragr. 2.61. [62] Ibid., paragr. 2.62. [63] Ibid. [64] Ibid. [65] Ibid. [66] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1610. [67] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.71. [68] Ibid., paragr. 2.72. Une opposition acceptée en tout est une opposition pour laquelle l’agent des appels constate que les éléments probants à l’appui de cette déduction sont suffisants et accorde la totalité de la déduction, tandis qu’une opposition acceptée en partie est une opposition pour laquelle l’agent des appels arrive à la conclusion, en fonction des éléments probants, que le montant des dépenses effectuées par le contribuable est inférieur au montant des dépenses réclamées et accorde une partie de la déduction. Pour plus de détails, voir le paragr. 2.66. [69] Ibid., paragr. 2.74. [70] Ibid. [71] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1705. [72] Ibid., 1530. [73] Ibid., 1535. [74] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.77. [75] Ibid. [76] Ibid. [77] Ibid. [78] Ibid., paragr. 2.82. [79] Ibid., paragr. 2.78. [80] Ibid. [81] Ibid., paragr. 2.95. [82] Ibid. [83] Ibid. [84] Comité permanent des comptes publics de la Chambre des communes, Témoignages, 1re session, 42e législature, 20 mars 2017, Réunion no 49, 1545. [85] Ibid., 1550. [86] Ibid. [87] Ibid. [88] Ibid. [89] Ibid., 1555. [90] Ibid., 1555. [91] Ibid., 1620. [92] Ibid., 1640. [93] Ibid., 1655. [94] Voici les 11 indicateurs de rendement de l’Agence : 1) le pourcentage de particuliers qui ont payé leur impôt à temps; 2) la valeur en dollars des paiements que l’ARC a traités; 3) la valeur en dollars des paiements de prestations et de crédits versés aux bénéficiaires; 4) le taux de la production électronique des entreprises; 5) le pourcentage des déclarations de revenus des particuliers produites par voie électronique et traitées dans les deux semaines (dans les 45 jours pour les déclarations de revenus des sociétés); 6) le pourcentage de particuliers (entreprises) qui utilisent Mon dossier, directement ou par l’entremise de leur représentant fiscal; 7) la valeur en dollars des cas repérés d’inobservation; 8) la dette fiscale exprimée en pourcentage des recettes brutes; 9) l’accessibilité pour les appelants; 10) le pourcentage des plaintes liées au service résolues dans les 30 jours ouvrables; 11) le changement en pourcentage de l’inventaire des appels (clôture). Pour plus de détails, voir ARC, Plan ministériel 2017-2018. [95] BVG, « Rapport 2 – Les oppositions en matière d’impôt sur le revenu – Agence du revenu du Canada », Rapports de l’automne 2016 du vérificateur général du Canada, paragr. 2.96. [96] Ibid., paragr. 2.97. [97] Ibid., paragr. 2.98. |